どうも、Tomatsuです。

以前の記事では、企業価値の目的と3種類の算定方法について幅広く解説しました。

今回は、診断士試験において主要論点となる「DCF法(Discount Cash Flow法)」に絞って深掘り解説しようと思います。

DCF法の計算方法を覚える

この記事では以下の内容を学べます。

- DCF法とは?

- DCF法の構成要素と計算手順

- 加重平均資本コスト(WACC)の計算方法

- フリーキャッシュフロー(FCF)の計算方法

- 継続価値の計算方法

これらがマスターできれば試験問題も簡単に解けるようになります。

DCF法とは?

DCF法とは「企業が将来生み出すと予想されるキャッシュフロー」をもとに企業価値を算定する方法です。

収益(インカム)をもとに算定する方法なので「インカムアプローチ」に分類されます。

「そもそも企業価値が分からない」という方は以下の記事を読んでから戻ってきて下さいね。

DCF法の構成要素と計算手順

ではDCF法をつかってどうやって企業価値を算出するのでしょうか?

計算式をみてみましょう。

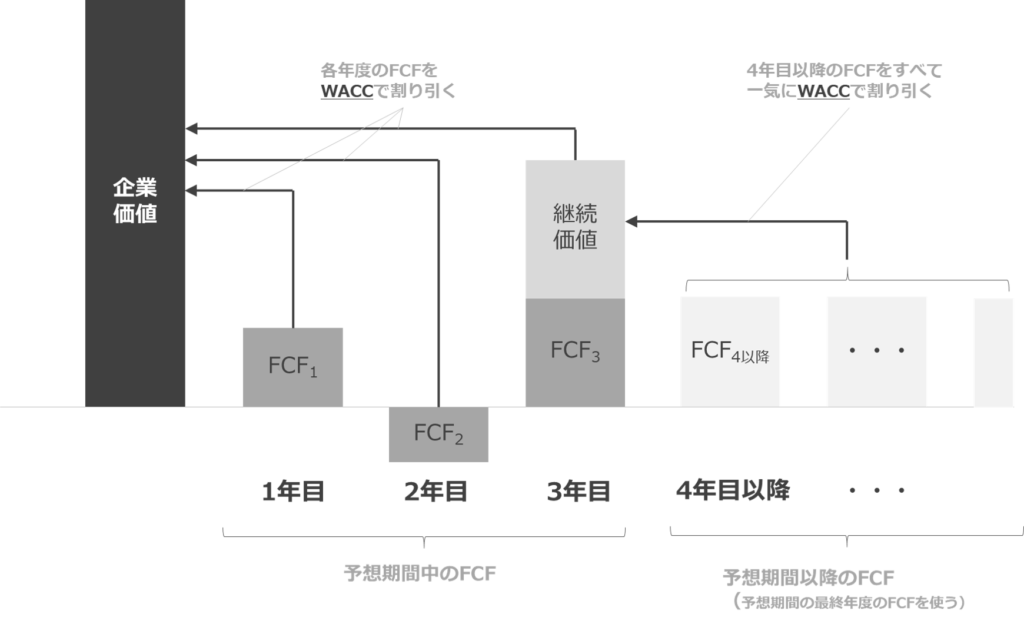

企業価値 =予想期間のFCFの現在価値 + 継続価値の現在価値

はい、パニック状態ですね。

分かりやすくするために図解します。

例えば、企業の3年後までのフリーキャッシュフロー(FCF)が見通せる場合はこんな感じです。

さ、さらにパニックになりました。。。

ただ、なんだかぱっと見「事業投資におけるNPV法みたい」なことは分かりました。

そうなんです!基本的な考え方は事業投資におけるNPV法と同じです。

企業の将来FCFに対してWACCという割引率で割り引いてやって企業価値を計算します。

両者で異なるのは、事業投資では「ある事業期間で区切って」考えますが、企業価値計算では「企業が永続的に続くことを前提」として計算する点です。

企業の永続性を加味するために用いられるのが「継続価値」という概念です。

継続価値の計算法はのちほど説明します。

- DCF法では「企業が今後獲得するFCFを現在価値に割り引く」ことで事業の現在価値を計算する。

- 企業の永続性を考慮するために「継続価値」を計算する。

DCF法の構成要素と手順を確認しましょう

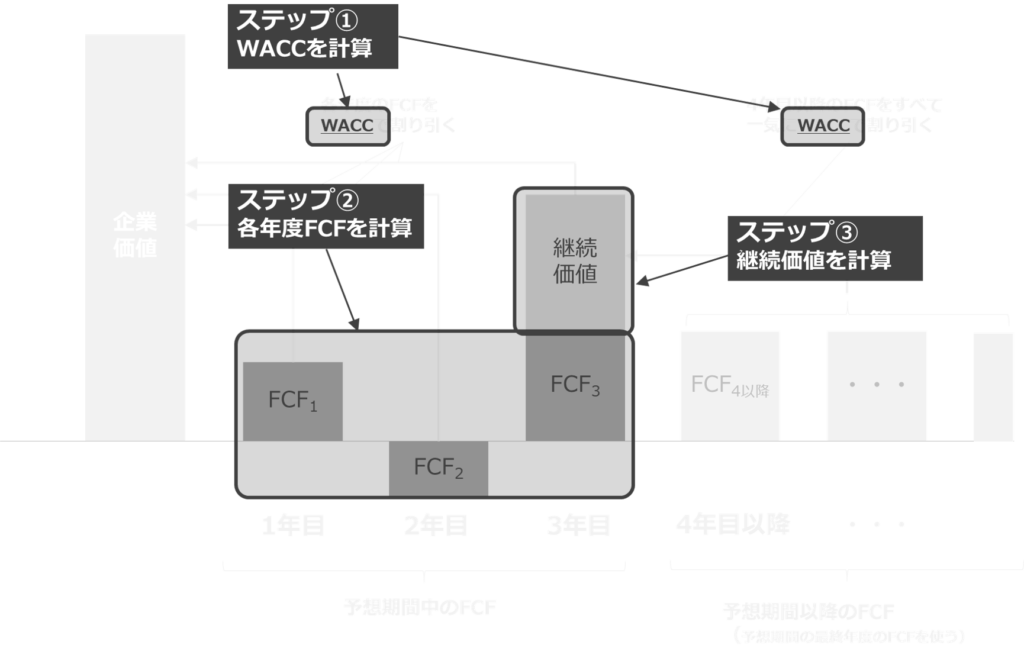

ここで一旦、DCF法の構成要素と計算手順を確認しましょう。

- 加重平均資本コスト(WACC)の計算

- 各年度フリーキャッシュフロー(FCF)の計算

- 継続価値の計算

この三つさえ計算できれば、あとは簡単です。

用語が分からない方は…すみません。のちほど一つずつ説明していきますのでこのまま読み進めて下さい。

それではステップをひとつずつ見ていきましょう

ステップ①:加重平均資本コスト(WACC)の計算方法

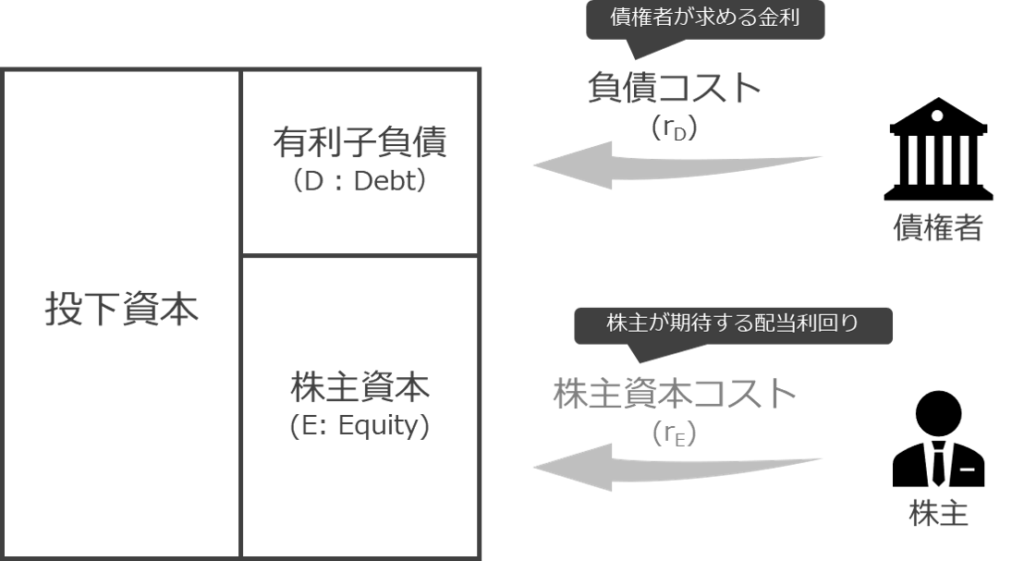

加重平均資本コストとは、企業の資本コストを計算する代表的な方法です。

負債コストと株主資本コスト

企業は債権者や株主から資金調達を行いますが、債権者や株主は慈善事業者ではありませんので「幾ばくかのリターン」を求めます。

債権者が求めるリターンは「負債コスト(金利)」、株主が求めるリターンは「株主資本コスト(期待利回り)」と言います。

WACCは負債コストと株主資本コストの加重平均

企業は、債権者・株主から求められているリターンを満たすための必要収益率を把握する必要があります。

それが加重平均資本コスト(WACC)です。

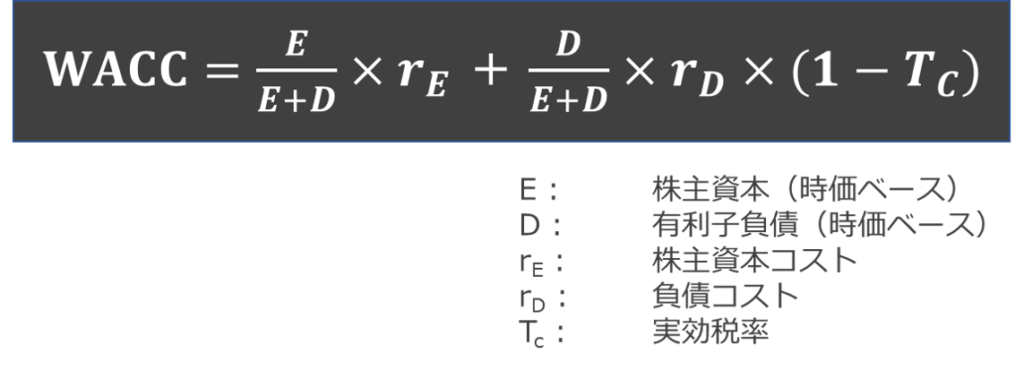

計算方法はいたって簡単。

負債コストと株主資本コストの加重平均を計算するだけです。

WACCの計算例

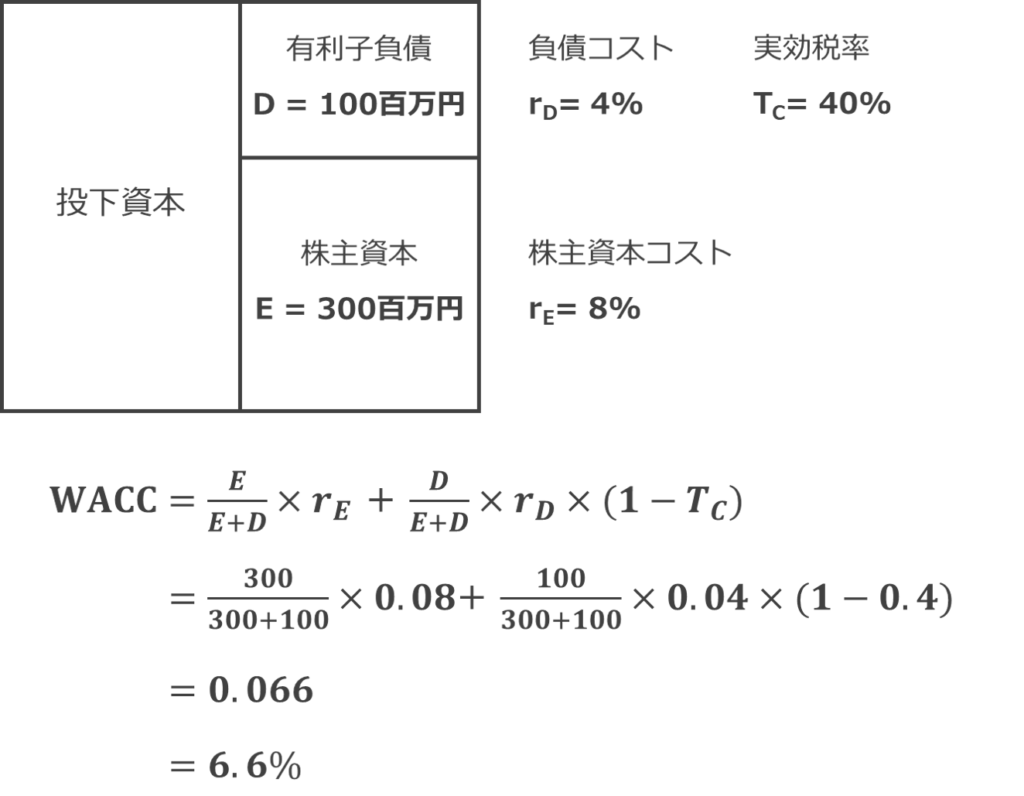

計算例をみてみましょう。

A社の調達資本(時価ベース)および資本コストが次の通りである。法人税等の実効税率が40%のとき、A社のWACCを計算せよ。

- 株主資本(自己資本)= 300百万円

- 株主資本コスト = 8%

- 有利子負債(他人資本)= 100百万円

- 負債コスト = 4%

答えは6.6%となります。

この値がDCF法における割引率となります。

WACCの計算には「時価」を使用します。

ときおり「簿価」の情報を混ぜ込んでくる問題がありますので注意下さい。

加重平均を取ればよいことは理解できました。

でも何で負債コストには(1-実効税率)を掛けるのでしょうか?

良い質問です!

このあたりは細かいので別記事にて解説したいと思います。

ステップ②:各年度のFCFの計算

フリーキャッシュフロー(FCF)とは、企業が事業活動で稼いだお金の中で「自由に使えるキャッシュ」を示したものです。

計算式は下記の通り。

FCF = 営業キャッシュフロー + 投資キャッシュフロー

言い換えると金融機関への支払利息などの「財務キャッシュフロー」を除いたキャッシュフローですね。

- 固定資産を売却してキャッシュを得た場合、投資キャッシュフローは「プラス」になる

- 設備投資を行った場合、投資キャッシュフローは「マイナス」になる

問題を解く際にはこちらの式を使おう

1次試験の問題を解く際には以下の式に変形してやった方が良いです。

FCF = 税引後営業利益 + 減価償却費 - 運転資金増加額 - 設備投資額

- 税引後営業利益 = 営業利益 × (1-実効税率)

- 運転資金増加額 = 売上債権の増加額 + 棚卸資産の増加額 - 仕入債務の増加額

運転資金増加額の下りがイメージしづらいかと思いますが、これは2次試験でも使いますし頑張って覚えて下さい。

- 売上債権の増加 → キャッシュ減る

- 棚卸資産の増加 → キャッシュ減る

- 仕入債務の増加 → キャッシュ増える

FCFの計算例

計算例をみてみましょう。

A社の財務指標予測は以下の通りである。法人税率が40%のとき、FCFを計算せよ。

- 税引前営業利益 = 200百万円

- 減価償却費 = 50百万円

- 運転資金の増加額 = 20百万円

- 設備投資額 = 60百万円

FCF = 税引後営業利益 + 減価償却費 - 運転資金増加額 - 設備投資額

= 200百万円 × (1-0.4) + 50百万円 - 20百万円 - 60百万円

= 90百万円

答えは90百万円となります。

実際の企業価値計算では複数年度のFCFを計算することになりますので、この式は頭に叩き込んで瞬殺できるような状態にしておきたいですね。

ステップ③:継続価値の計算

上述の通り、企業価値計算では企業による「FCFの獲得が永続的に続く」ことを仮定します。

無限に続くFCFをどうやって現在価値に割り引くんだろう?と思われたかもしれませんが、これは以下の式で求められます。

継続価値 = (予想期間以降のFCF) ÷ (WACC)

- 「予想期間の最終年度のFCF」が永遠に継続すると仮定

また、企業のFCFは成長を続けると仮定できますので、その成長率を加味した場合このように変形されます。

継続価値 = (予想期間の翌年のFCF) ÷ (WACC - 成長率)

し、正直パニックです。

なんでFCFをWACCで割ったら継続価値が求められるの?

これについては数学的な導出が必要になりますので、以下の別記事で解説しています。

計算式自体は簡単なので「数学が苦手」な方は上記をそのまま暗記しちゃってください。

成長率を加味した方の式の「翌年」に注意しましょう。

「予想期間の最終年度のFCF」しか与えられていない場合は、その値に成長率を掛けて「翌年度のFCF」を計算する必要があります

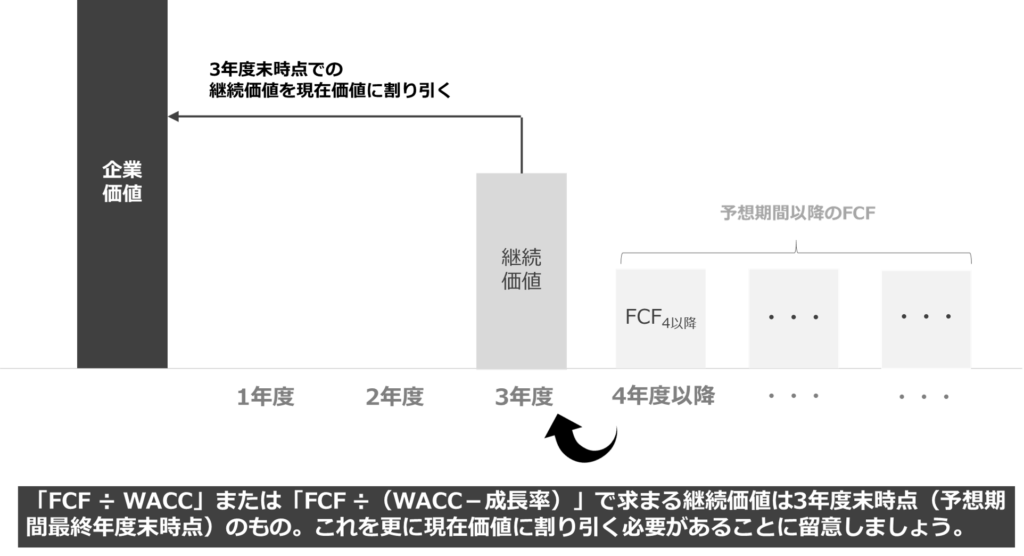

(注意)継続価値の現在価値を求める

上記の式で求まる継続価値は、「予想期間の最終年度末時点」での価値を表します。

つまり企業価値の計算を完成させるには「継続価値をさらに現在価値に割り引く」必要があります。

例えば、4年度以降の継続価値を求める下図のケースでは、

① 3年度末時点での継続価値を計算

② 3年度末時点の継続価値を現在価値に割り引く

というステップが必要になります。

ケーススタディ(一連の流れを経験してみよう)

1次試験においては「WACCの計算」「各年度のFCFの計算」「継続価値の計算」を一気に問われる問題はありません。

ただし、一連の流れを理解しておくと「問題で何が問われているのか?」を瞬時に把握することができます。

ケーススタディを用意しましたので、是非解いてみて下さい。

ケーススタディ(設例)

A社の資本構造および財務指標予測は次の通りである。

【資本構造】

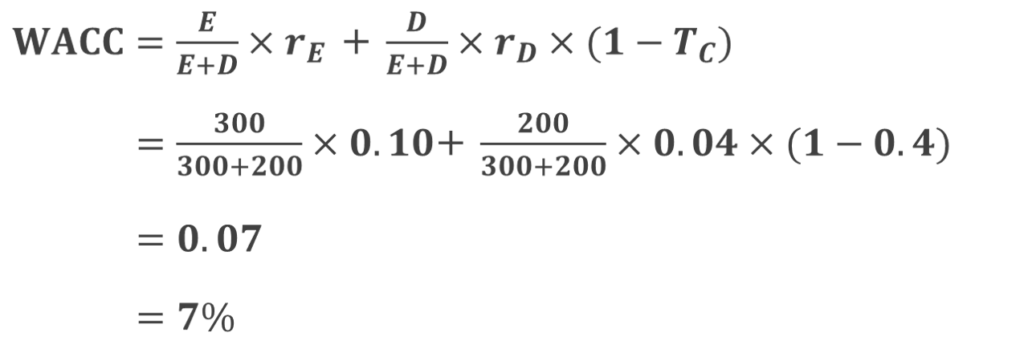

- 株主資本(自己資本)= 300百万円

- 株主資本コスト = 10%

- 有利子負債(他人資本)= 200百万円

- 負債コスト = 4%

【各年度のFCF予想】

| 年度 | 1年度 | 2年度 | 3年度 |

| 税引前営業利益 | 100百万円 | 120百万円 | 180百万円 |

| 減価償却費 | 30百万円 | 20百万円 | 20百万円 |

| 運転資金の増加額 | 10百万円 | -10百万円 | 0百万円 |

| 設備投資額 | 0百万円 | 100百万円 | 0百万円 |

- 3年度末以降のFCFの成長率は2%と予想されている

法人税等の実効税率が40%のとき

(1) A社のWACCを求めよ

(2) A社の各年度FCFを求めよ

(3) 3年度末以降のFCFの3年度末時点での価値を計算せよ

(4) A社の企業価値を計算せよ

(1)で求めた資本コストにおける複利現価係数は以下とする。

| 1年目 | 2年目 | 3年目 | |

| 複利現価係数 | 0.93 | 0.87 | 0.82 |

(1) WACCの計算

(2) 各年度FCFの計算

| 年度 | 1年度 | 2年度 | 3年度 |

| ①税引前営業利益 | 100百万円 | 120百万円 | 180百万円 |

| ②減価償却費 | 30百万円 | 20百万円 | 20百万円 |

| ③運転資金の増加額 | 10百万円 | -10百万円 | 0百万円 |

| ④設備投資額 | 0百万円 | 100百万円 | 0百万円 |

| FCF ①×(1-0.4)+②-③-④ | 80百万円 | 2百万円 | 128百万円 |

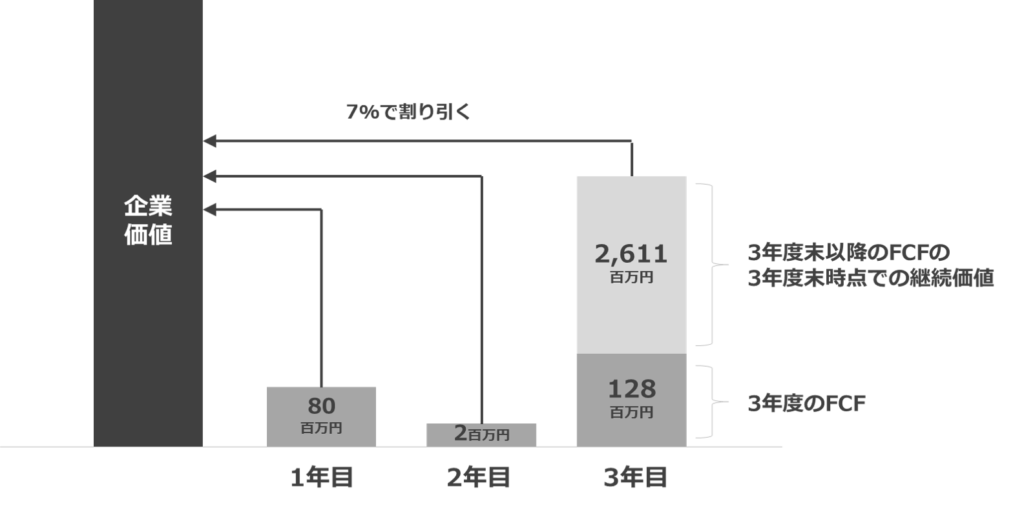

(3) 3年度末時点での継続価値の計算

継続価値 = (予想期間の翌年のFCF) ÷ (WACC - 成長率)

= (200百万円×1.02) ÷ (0.07 – 0.02)

= 2,611百万円

(4) 企業価値の計算

| 年度 | 1年度 | 2年度 | 3年度(FCF+継続価値) |

| ①FCF | 80百万円 | 2百万円 | 128百万円+2,611百万円 = 2,739百万円 |

| ②複利現価係数 (WACC = 7%) | 0.93 | 0.87 | 0.82 |

| FCFの現在価値 (① × ②) | 73.6百万円 | 1.7百万円 | 2,246百万円 |

A社の企業価値 = 73.6百万円+1.7百万円+2,246.1百万円

= 2,321.3百万円

まとめ

本記事ではDCF法による企業価値の計算方法について説明させて頂きました。

ちょっと長くなってしまいましたがいかがでしたでしょうか?

分かりにくい点、ご質問等などございましたらコメント欄にコメント頂けますと幸いです。

なお、本記事の内容が全てわかったという方は迷わず過去問にチャレンジしましょう。

それでは、最後まで読んで頂き有難うございました。

設例の解答(2)各年度FCFの計算は間違っているようですね。税引き後営業利益なら、これでいいですが。

今年こそさん、

大変失礼いたしました。またご指摘頂きありがとうございます!

修正させて頂きますm(_ _)m

とても分かりやすかったです!

モヤモヤしていた部分なのでスッキリしました!

一点質問させて下さい。

(4)企業価値の計算の図での解説についてです。3年目のFCFを現在価値に割り引く時は、128百万円と2,611百万円を足した2739百万円を7%で割り引くという事でしょうか。

図の解説では既に割り引いてある2246百万円をさらに7%で現在価値に割り引いているように見えるので、質問させていただきました。

りゅういちさん、

コメント頂きありがとうございます!そして大変申し訳ございません。

ご指摘頂いた部分ですが、図中に誤りがありました。

りゅういちさんがおっしゃる通り、「128百万円と2,611百万円を足した2,739百万円を7%で割り引く」という処理になります。

2,246百万円は2,739百万円が7%で割り引かれた結果であって、2,246百万円をさらに7%で割り引くという処理は不要です。

混乱を招いてしまい、大変申し訳ございませんでした。そしてご指摘ありがとうございました。

図は修正させて頂きました。他にもご質問・コメント等ございましたらいつでもコメント頂ければ幸いです^^

ご丁寧に解説までしていただき、ありがとうございます。全体的にとても分かりやすく勉強が捗りました!

これからも参考にさせていただきます。

よろしくお願い致します(^^)

コメント失礼致します。

自分の理解がまだまだなので、教えてください。ケーススタディにある継続価値の計算のところで、予想期間の翌年のFCF(=200百万円)はどのように算出するのですか?

てつおさん、

コメント頂きありがとうございます!そして大変申し訳ございません。

ご指摘頂いた部分、計算に誤りがあることに気付きました。

予想期間の翌年のFCFは正確には(前年度のFCF:128万円)×成長率でした。

記事修正致しますので、少々お時間頂ければ幸いです。

ありがとうございました。