どうも、Tomatsuです。

早速ですが、みなさまは「固定資産売却益」または「固定資産売却損」のキャッシュフローへの影響について即答できますでしょうか?

中小企業診断士の2次試験の「事例IV(財務・会計)」において意思決定会計分野(NPVなど)で頻繁に問われる分野ですので、非常に重要な論点となります。

一方、本ブログでもこの分野の質問を多々受けますので、多くの方々が苦手意識を感じてらっしゃるのではないか?と考えております。

また、以下の記事で解説させて頂いた「除却損」との違いが分からず混乱されている方も多いと思います。

そこで本記事では「固定資産売却損益とは何か?」「キャッシュフローやNPV問題への影響」「除却損との違い?」について解説させて頂きます。

- 固定資産売却損益が分からない方

- キャッシュフロー、NPV問題への影響が分からない方

- 除却損との違いが分からない方

「固定資産売却益」「固定資産売却損」とは?

まずは簡単に「固定資産売却益」「固定資産売却損」とは何か?について説明します。

固定資産は反復使用を目的として「保有」されるモノですので、通常売却されることはありません。

一方、市況変化で製品需要が激減し設備が不要になったり、経営状況悪化により資金が必要になったり、と「その固定資産を保有するよりも売却することの方がメリットが大きい」状況に陥ることもあります。

もちろんモノを売却するには「買い手」が必要となります。

仮に買い手がつかない場合でも、資産を除却して、除却損の計上により節税効果を得る考えもありますので、不要になった設備の処分は常にオプションとして考えておく必要があります。

車両(固定資産)を売却する例

例えば、不要となった車両(固定資産)を売却する状況を考えます。

モノを売却するということは、当然「買い手」がおりますよね。

また、売却価格は売買契約を交わす「あなた」と「買い手」の交渉で決まるわけですが、この価格を決める上で一つの基準となるのが資産の「帳簿価格」です。

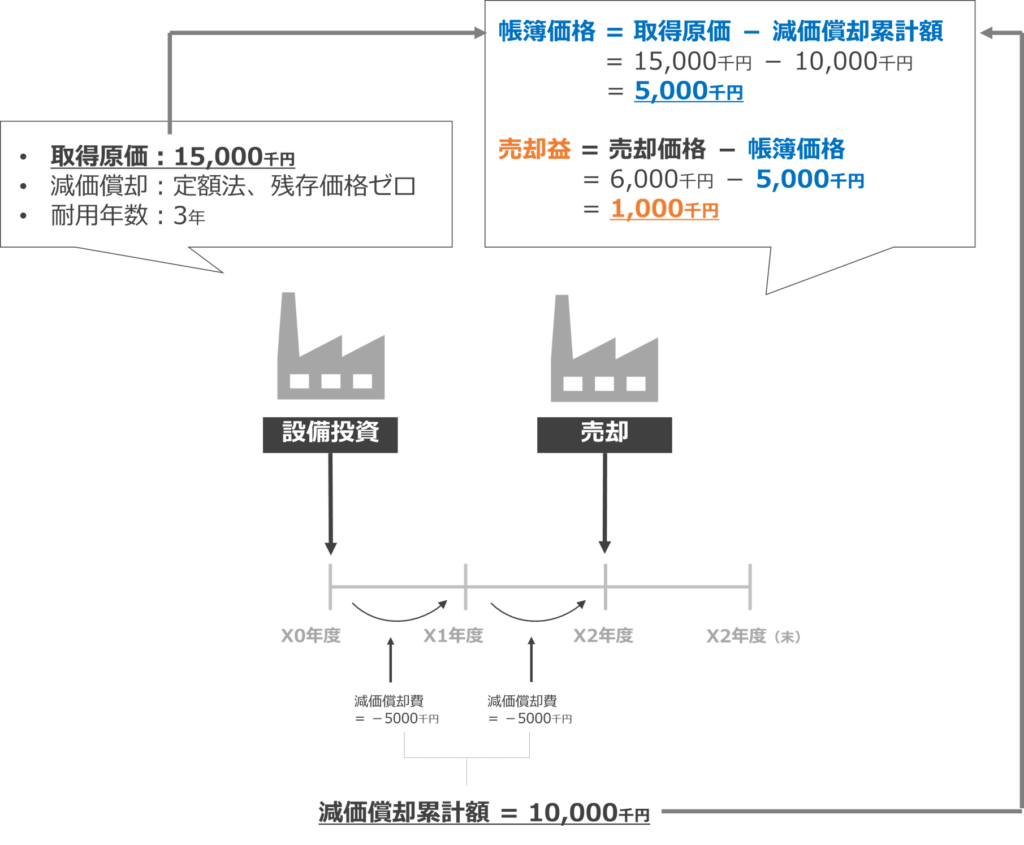

帳簿価格は、その固定資産を取得した価格(取得価格)から減価償却累計額を引いた価格を指します。

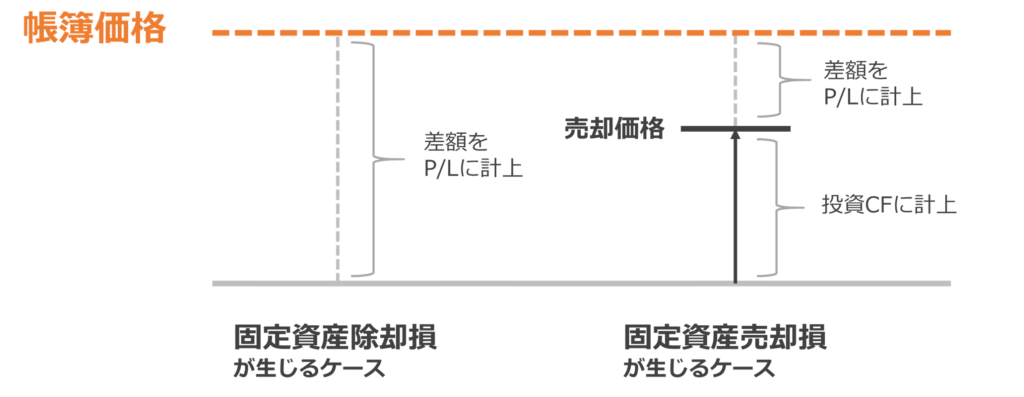

帳簿価格より高ければ「売却益」

仮に売却価格が帳簿価格よりも高ければ「固定資産売却益」が発生します。

例えば、売却時の帳簿価格が500万円、売却価格が600万円であるとすれば

売却価格と帳簿価格の差額である「100万円」が固定資産売却益に計上されます。

帳簿価格より低ければ「売却損」

一方、売却価格が帳簿価格よりも低ければ「固定資産売却損」が発生します。

売却時の帳簿価格が仮に先ほどと同じ500万円で、売却価格が300万円であった場合、

差額である「200万円」が固定資産売却損に計上されます。

固定資産売却「益」か「損」か見極めるには、取得価格と減価償却累計額をしっかり計算して、売却時の正しい帳簿価格を求められるようにしておく必要があります。

キャッシュフローへの影響は?

では、「固定資産売却益」「固定資産売却損」が生じた場合のキャッシュフローへの影響はどうなるのでしょうか?

例題を交えて一つずつ見ていきましょう。

- 固定資産売却益が生じるケース

- 固定資産売却損が生じるケース

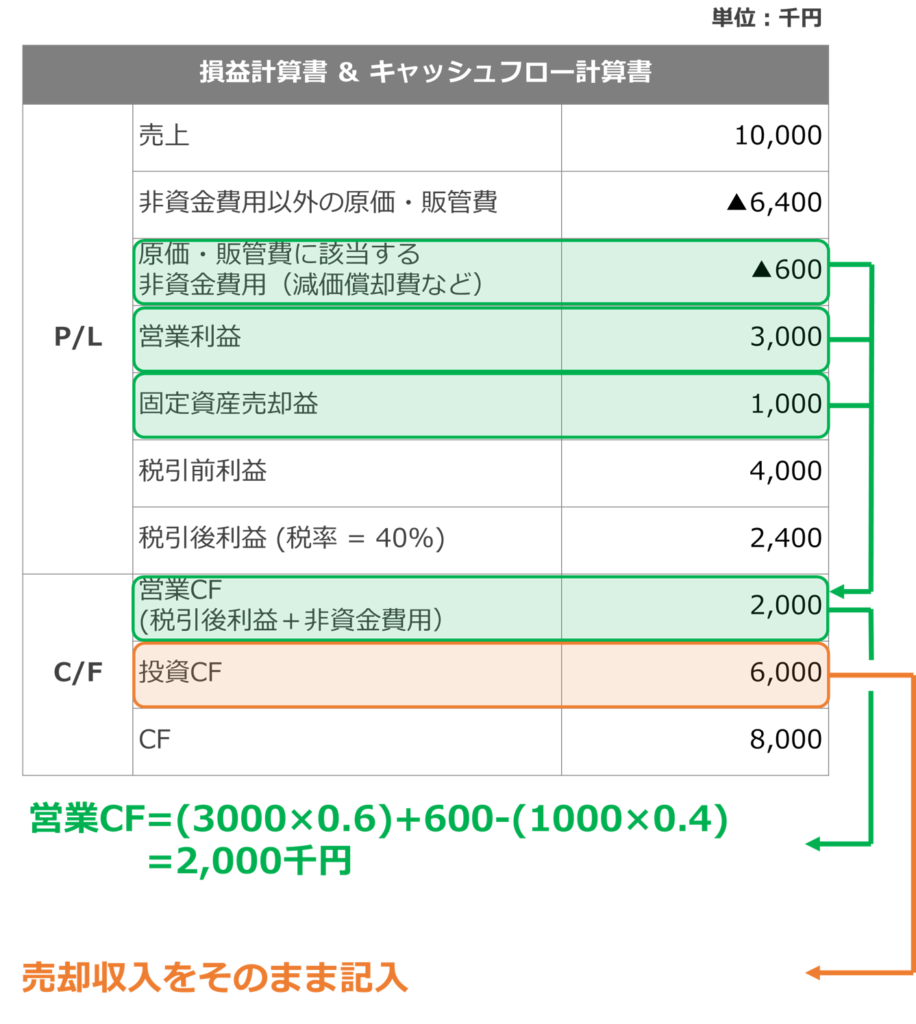

①固定資産売却「益」が生じるケース

[例題]

D社は、X0年度初めに15,000千円(減価償却:定額法、残存価格ゼロ、耐用年数3年)の設備を取得した。

その後、市況が変化し設備が不要になったことから、X2年度初めに6,000千円で設備を売却した。

X2年度のD社の収益・費用が下記のとき、X2年度のCFを計算せよ。税率は40%とする。

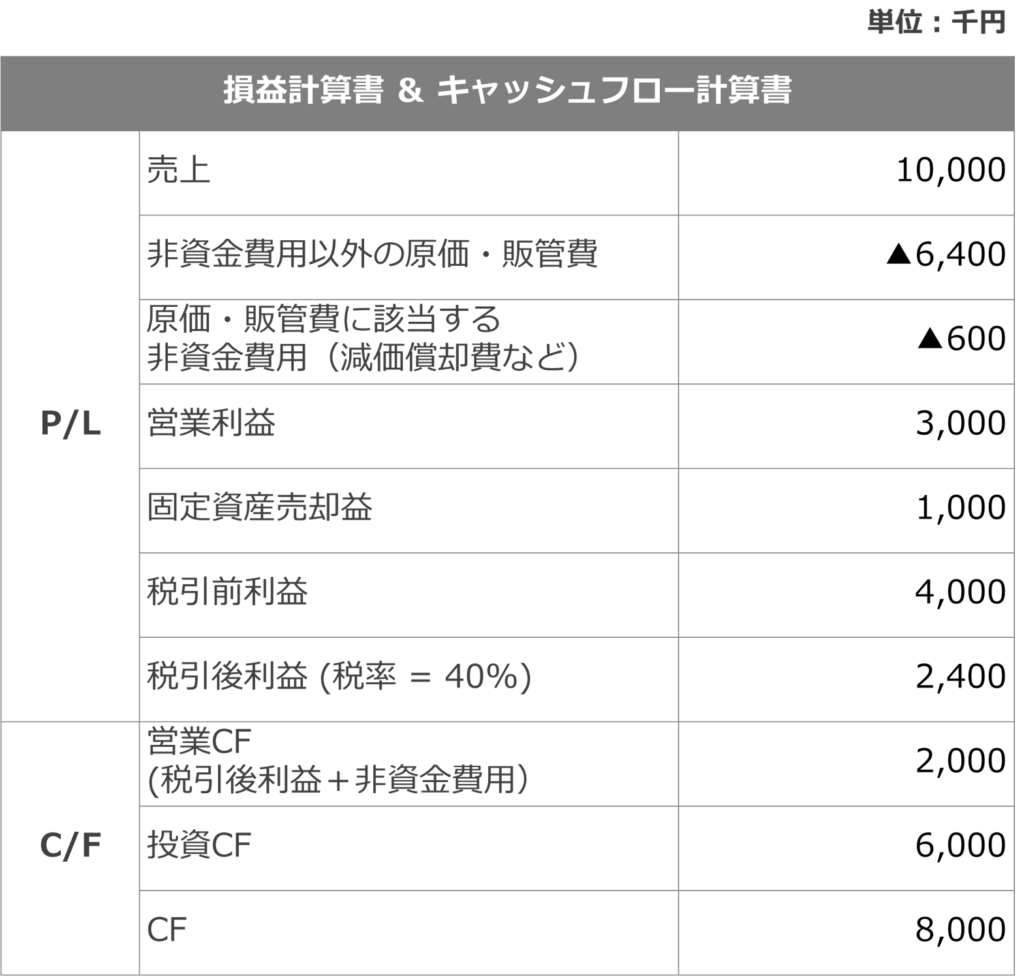

- 売上 = 10,000千円

- 非資金費用以外の原価・販管費 = 6,400千円

- 原価・販管費に該当する非資金費用 = 600千円

まずは、X3年度初めに固定資産を売却したことに伴い「固定資産売却益」または「売却損」が発生したかどうかを確認します。

売却時の帳簿価格 = 5,000千円で、売却価格 = 6,000千円ですので、

固定資産売却益 = 6,000千円 - 5,000千円

= 1,000千円

の売却益が発生します。

次に、設問文で与えられている収益・費用情報を基に情報を整理し、下記を得ます。

つまり、答えは

キャッシュフロー = 8,000千円

となります。

ここでポイントになるのが、

- P/Lの営業利益以下に「固定資産売却益」=1,000千円を計上

- 固定資産売却益に伴う税金を忘れない

ことです。

固定資産売却益は「利益」ですので課税対象となり、P/L上の「特別利益」に計上することを覚えておきましょう

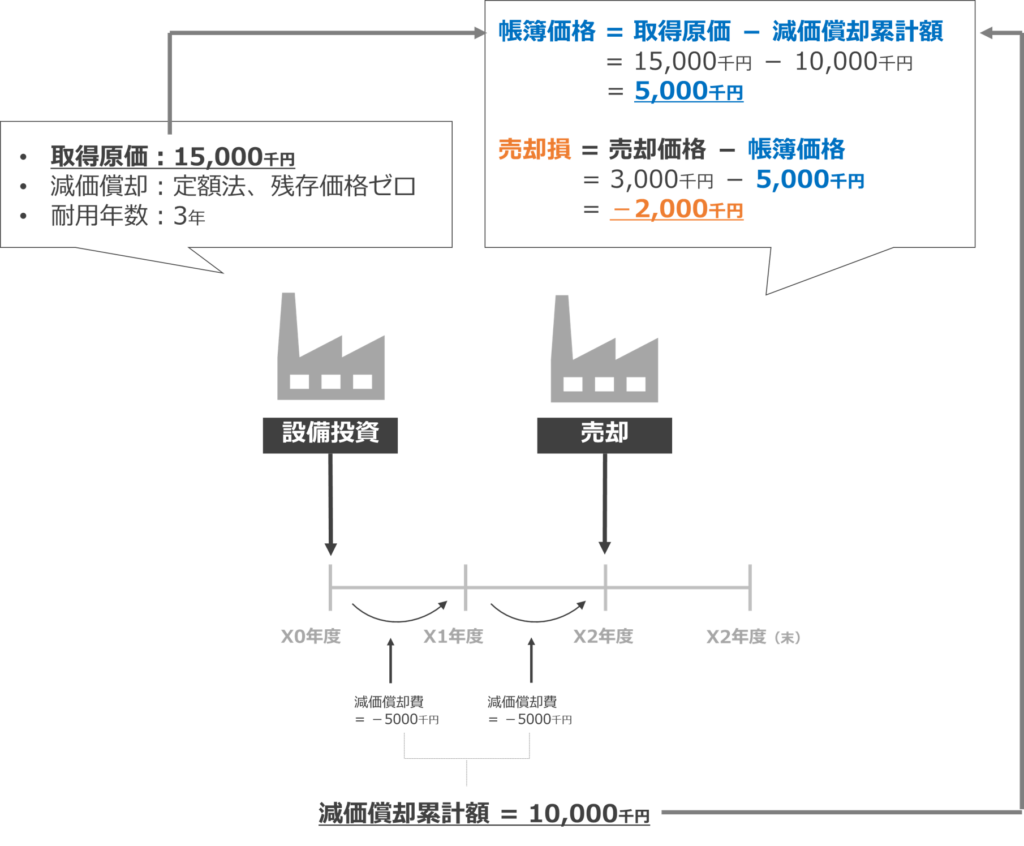

②固定資産売却「損」が生じるケース

[例題]

D社は、X0年度初めに15,000千円(減価償却:定額法、残存価格ゼロ、耐用年数3年)の設備を取得した。

その後、市況が変化し設備が不要になったことから、X2年度初めに3,000千円で設備を売却した。

X2年度のD社の収益・費用が下記のとき、X2年度のCFを計算せよ。税率は40%とする。

- 売上 = 10,000千円

- 非資金費用以外の原価・販管費 = 6,400千円

- 原価・販管費に該当する非資金費用 = 600千円

先ほどとの違いは、売却価格が6,000千円から3,000千円になったことだけですが、少し複雑になります。

とは言えども最初のステップは先ほどと同様に、どの程度の「売却損」が発生したのかを計算することです。

売却時の帳簿価格 = 5,000千円で、売却価格 = 3,000千円ですので、

固定資産売却損 = 3,000千円 - 5,000千円

= -2,000千円

の売却損が発生します。

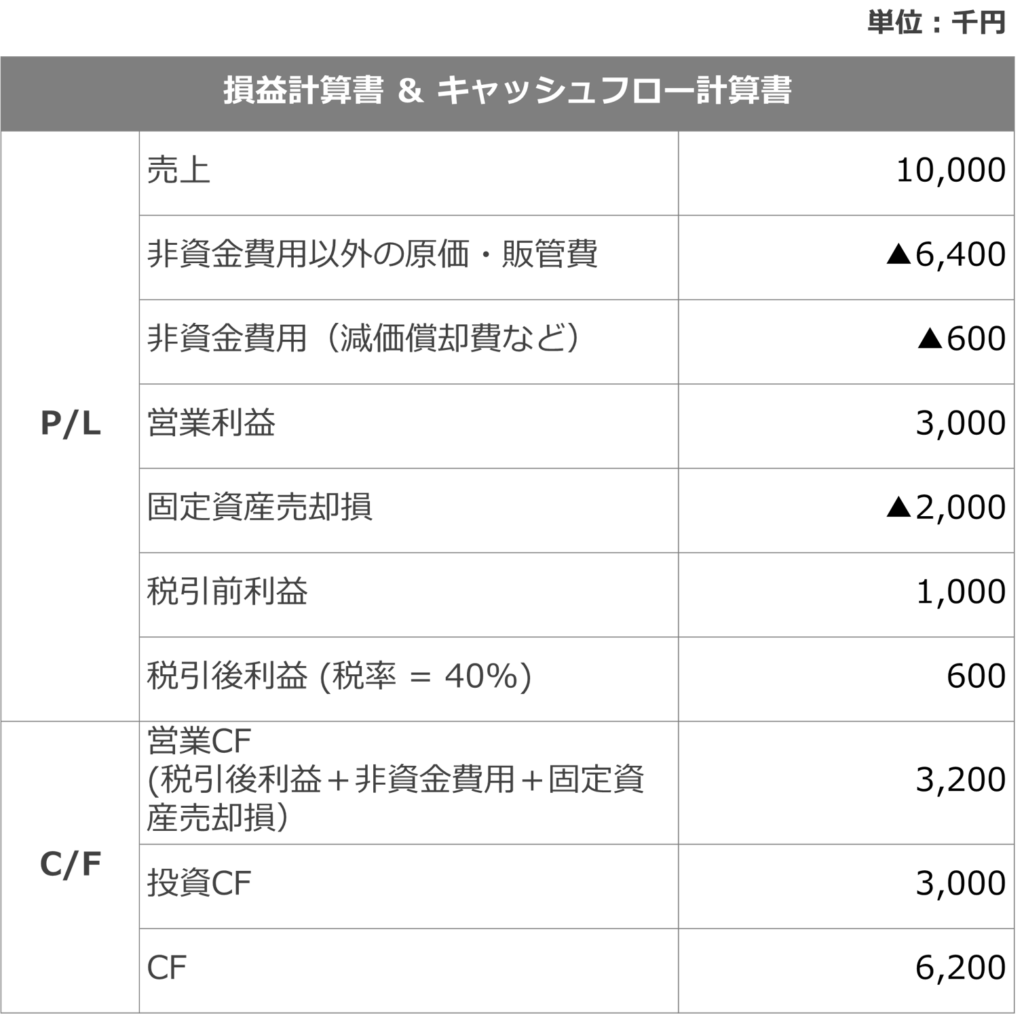

次に、設問文で与えられている収益・費用情報を基に情報を整理し、下記を得ます。

いろいろ疑問があると思いますが、上記の通り、

キャッシュフロー = 6,200千円

となります。

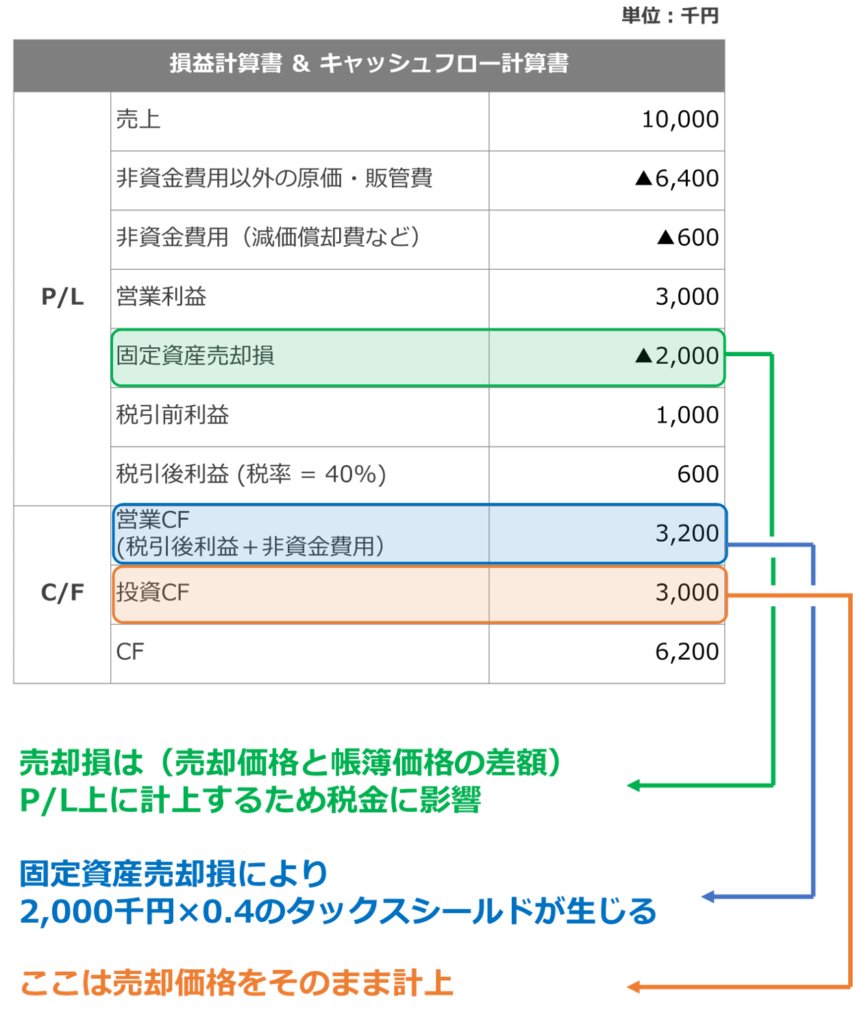

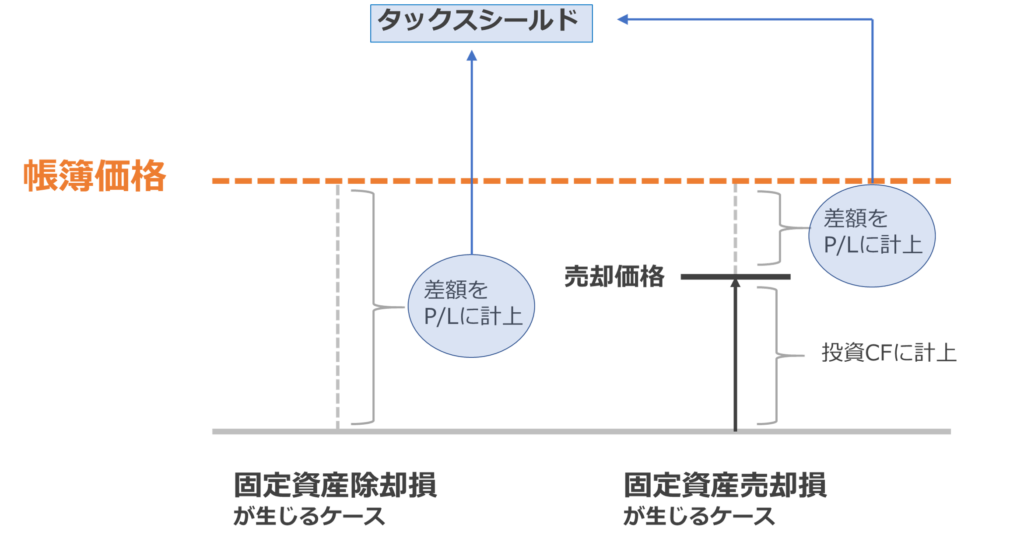

ここでポイントになるのが、

- P/Lの営業利益以下に「固定資産売却損」=2,000千円を計上

- 「固定資産売却損」によりタックスシールドが発生

- C/Fの投資CFとして「固定資産売却による収入」 = 3,000千円を計上

することです。

このあたりは何度も練習してどこの項目に何が入るのかを体に叩き込みましょう。

ケース①とケース②の売却価格は

- ケース①:6,000千円

- ケース②:3,000千円

であり、3,000千円の差がありますが、最終的なCFの差を比較すると

- ケース①:8,000千円

- ケース②:6,200千円

となり、差は縮まっていることが分かります。

これは

- 固定資産売却益が課税対象であること

- 固定資産売却損によってタックスシールドが発生していること

に起因します。

除却損との違いは?

最後に「除却損」について簡単に触れておきます。

あまり本質的な説明の仕方ではないのですが、

除却損は「売却価格=0円の固定資産売却損」と捉えることができます。

すなわち下記の通りです。

除却損は、売買処理ではなく設備の破棄であり、買い手からの入金がありませんので、投資CFのプラスは生じませんが、固定資産売却損と同様タックスシールドが発生します。

上図のイメージを保有しておくと、頭の中で整理されますので、是非ご活用頂ければとおもいます。

除却損の場合、破棄に費用が掛かる場合、投資CFにマイナスが生じる場合がありますので注意しましょう。

まとめ

本記事では「固定資産売却益」「固定資産売却損」のキャッシュフローへの影響について解説させて頂きました。

本記事が皆さまのお悩みにダイレクトにお答えできていれば嬉しいです。

もし、「この論点良く分かんない」「この論点もうちょっと深掘りして欲しい」みたいな要望があれば是非コメント下さい。

可能な限り解答させて頂きます。

それでは最後まで読んで頂きありがとうございました。

今年、受験予定です。わかりやすいご説明ありがとうございます。大変勉強になります。

一点、初歩的な質問があります。

固定資産売却益がでるケースで、

税引後利益は2,000万円、非資金費用は、600万円なので、公式として、営業CF=税引後利益+非資金費用 とすると、2,600万円になってしまいます。

営業CF=(3000×0.6)+600+(1000×0.4)=2,000万円

になるのは理解できるのですが、この違いをどのように理解したら良いかアドバイスいただけましたら、幸いです。

なお、図にあるX3年末表記になるところが、X2年末になっているかと思います。

よろしくお願いします。

この

先程書き間違いしました。

プラスではなく(1000×0.4)はマイナスですね。

よろしくお願いします。

何度もすみません。税引後利益は2,400万円で、非資金費用は600万円だから3,000万円になってしまうと訂正します。

間違えだらけですみません。

よろしくお願いします。

ペンギンさん、

コメント頂き誠にありがとうございます!

税引後利益から非資金費用を加える方法ですと、本来であれば「投資CF」に回るべきはずの固定資産売却益分が営業CFに加算されてしまいます。

ですので、営業CFの計算は「税引後利益から」ではなく「営業利益から」出発するようにして頂ければと思います。

・営業CF=(税引前営業利益×(1-税率))+(非資金費用)-(固定資産売却益×税率)

・投資CF=売却価格=帳簿価格+固定資産売却益

また、図中の「X0年度」、「X1年度」、「X2年度」は期首時点を意図しておりましたので、「X3年度(期首)」は「X2年度末」と同じと捉えられます。

分かりづらい標記で申し訳ございませんでした。読みやすくなるよう修正させて頂きます。

引き続きよろしくお願い致します。そして試験対策頑張ってください!

応援しております!

早々にお返事いただきましてありがとうございます。大変よくわかりました。同友会の事例4全知識&全ノウハウでは、固定資産売却損の話はあるのですが、固定資産売却益の詳しい説明がなかったので、大変参考になりました。また、表記の件も了解です。問題文からも、期首なのか期末なのかしっかり見ないといけないですね。気を付けて取り組んでまいります。

よろしくお願いいたします。