どうも、Tomatsuです。

2次試験の事例IV(財務・会計)において頻繁に登場する「除却損」。

1次の財務テキストではほぼノータッチの論点なので

「なんじゃそりゃ。。。?」

となっている方も多いのではないでしょうか?

本論点の適切な理解は事例IVにおいて合否の分かれ目となる意思決定会計(NPV、回収期間など)問題を解く上で重要となります。

そこで本記事では「除却損とは何か?」「キャッシュフローやNPV問題への影響」について解説させて頂きます。

- 除却損の意味が分からない方

- 減価償却費との違いが分からない方

- キャッシュフロー、NPV問題への影響が分からない方

本題に移る前に少しだけPRさせてください。

ブログ運営者(松尾)のYouTubeチャンネルを開始しました!

「診断士の先輩との雑談ラジオ」「マーケティングを切り口に顧問契約を獲得する方法」など配信しております。

受験の箸休めにぜひご覧ください(いいね、チャンネル登録、コメントいただけると嬉しいです)

除却損とは?

まず簡単に「除却損とは何か?」について説明します。

除却損とは事業運営において「使わなくなった固定資産を除却(廃棄)する際に生じる損失」を指します。

モノを捨てるだけですので基本的には「非資金費用」という扱いです。

その点は「減価償却費」と同じですね。

除却損は「特別損失」に費用計上できるため、除却を実行した年は「節税効果」が見込めます。

新たな設備を導入して、「不要になった旧設備などの除却処理を忘れてしまうと損する」ということですね。

- 使わなくなった資産の除却(廃棄)の際に生じる損失

- 基本的には「非資金費用」である

- 基本的には「特別損失」に計上する

- 節税効果が見込める

廃棄コスト(例:取り壊し費用)などがかかる場合もありますが、この場合も除却損に含めます。

この場合「廃棄コスト分」は現金支出を伴う費用ですので、注意しましょう。

この辺りのキャッシュフローへの影響は後述します。

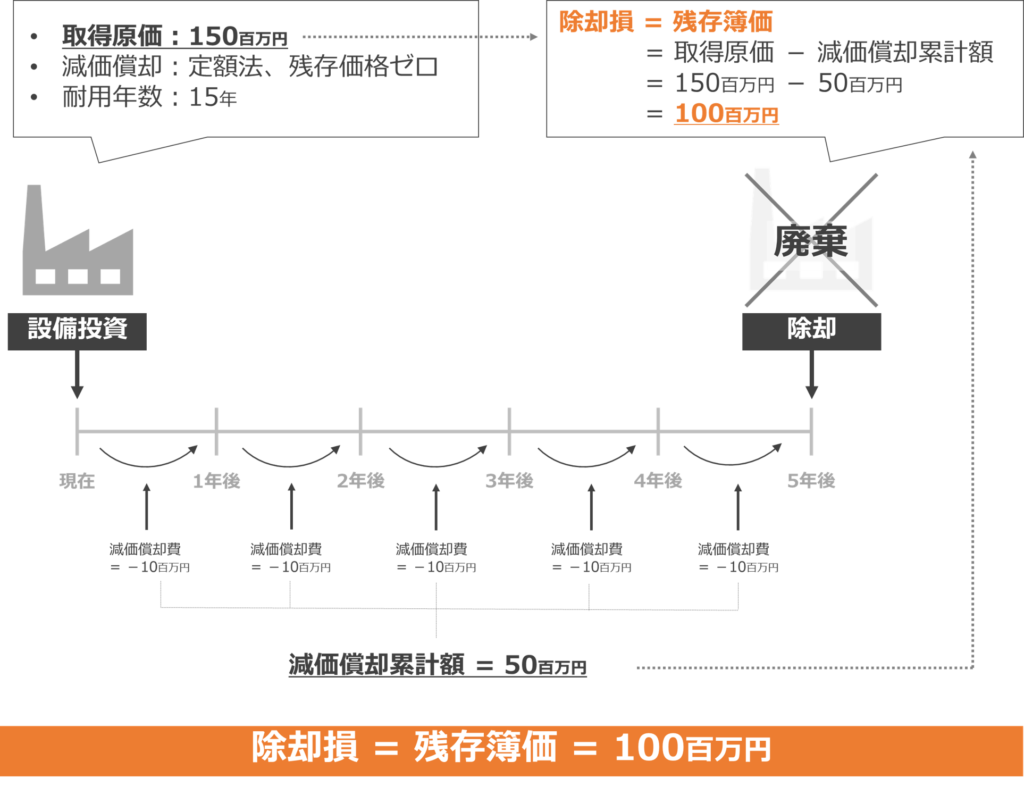

除却損の計算方法

計算方法は至って簡単です。

廃棄する固定資産の「残存簿価」をそのまま使うだけでOKです。

間接法の場合は、「取得原価と減価償却累計額との差額」となります。

例えば、取得原価150百万円(減価償却:定額法、残存価格ゼロ、耐用年数15年)の設備を5年間使用した後、当該設備が帳簿価格で除却された場合、

このように、

除却損 = 残存簿価 = 100百万円

となります。

[有姿除却(ゆうしじょきゃく)]

余談ですが、設備を除却するからと言って文字通り「廃棄」する必要はありません。

使わなくなった設備をそのまま放置しているんだけど、廃棄したとみなす処理を「有姿除却」と言います。

余談ですが、設備を除却するからと言って文字通り「廃棄」する必要はありません。

使わなくなった設備をそのまま放置しているんだけど、廃棄したとみなす処理を「有姿除却」と言います。

設備の除却に伴い膨大な費用(撤去費、運搬費など大きな現金支出を伴う)が掛かる場合に採用されます。

キャッシュフローやNPVへの影響

では次にキャッシュフローへの影響について見ていきましょう。

ここさえ押さえておけばNPV問題も解けるようになります。

本記事では下記の2ケースについて見ていきます。

- 廃棄コストがかからないケース

(帳簿価格で除却) - 廃棄コストがかかるケース

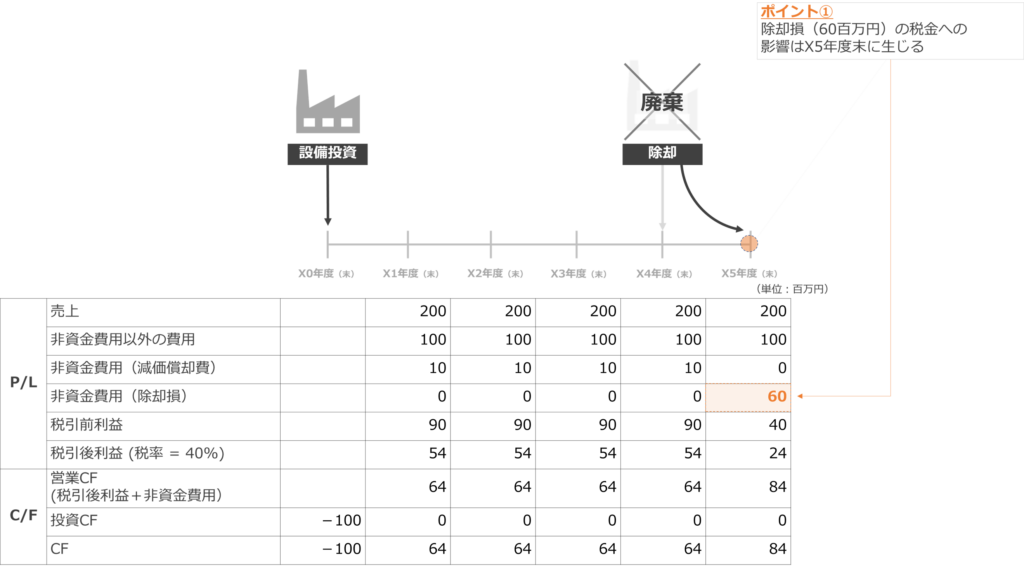

①廃棄コストがかからないケース

まずは廃棄コストがかからないケースを見ていきましょう。

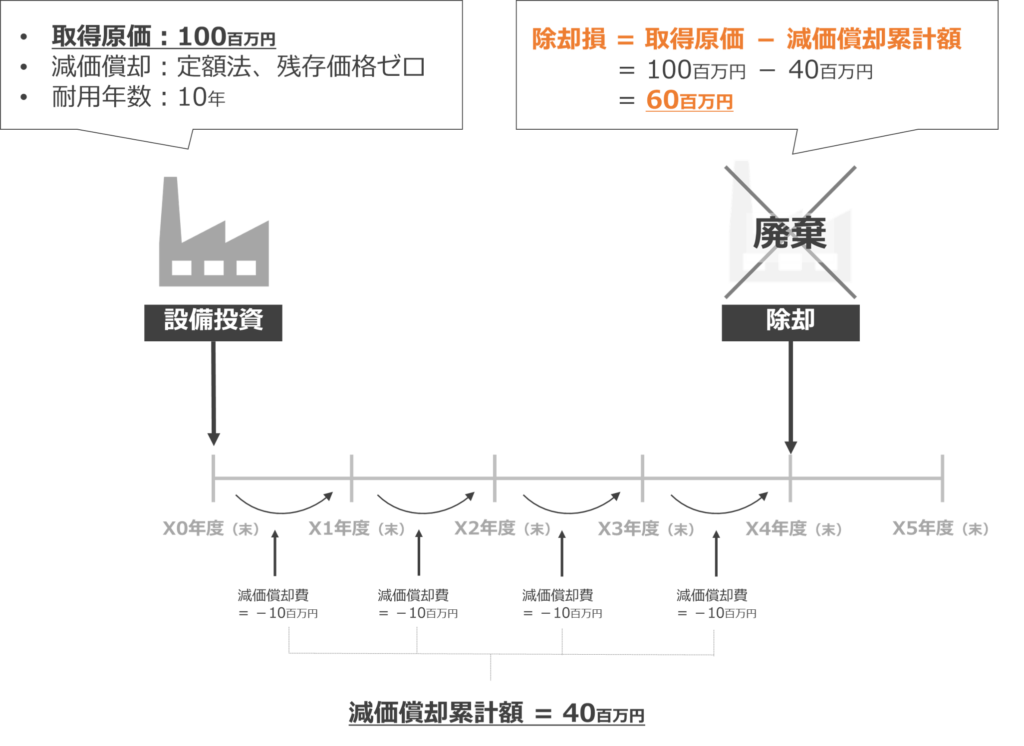

[例題]

D社は、X1年度初めに取得原価100百万円(減価償却:定額法、残存価格ゼロ、耐用年数10年)の設備を取得した。

その後、従業員育成が成功し設備が不要となったため、4年間使用した後、第X5年度初めに当該設備を除却した。

設備投資後のD社の毎年の予想収益・費用が下記のとき、各年度のCFを計算せよ。税率は40%とする。

- 売上 = 200百万円

- 費用(減価償却費以外) = 100百万円

従業員育成に成功したため、除却後も予想収益・費用は維持されるものとする。

除却損の税金への影響は第X5年度末に生じるものとする。

まずは第X5年度の除却に伴う「除却損」を求めましょう。

上述のとおり取得原価と減価償却累計額の差を計算して、

除却損 = 取得原価-減価償却累計額

= 100百万円 - 40百万円

= 60百万円

を得ます。

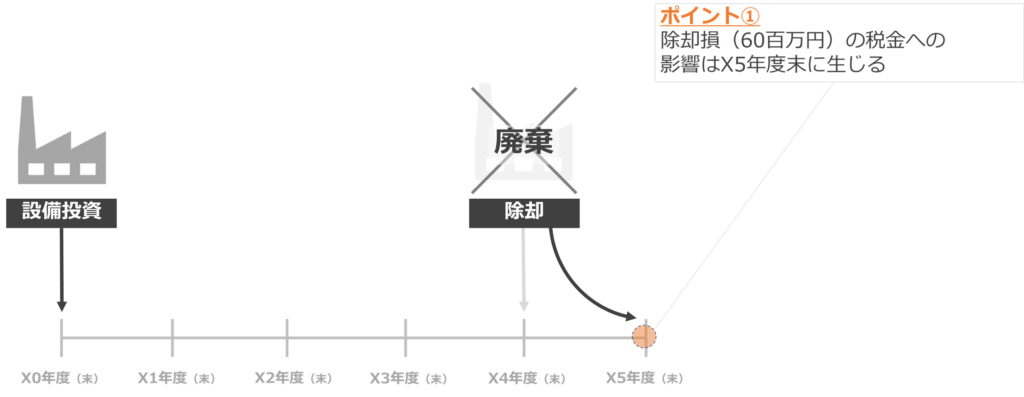

除却損の税金への影響は「X5年度末」に生じます。

この情報をしっかりおさえて後は冷静にCFを解けば正解が導けます。

[解答]

- X0年度:-100百万円

- X1年度:64百万円

- X2年度:64百万円

- X3年度:64百万円

- X4年度:64百万円

- X5年度:84百万円

NPV問題では時系列を押さえることが超重要です。

除却損の税金への影響が「いつ発生するのか?」を読み間違えないようにトレーニングを重ねましょう。

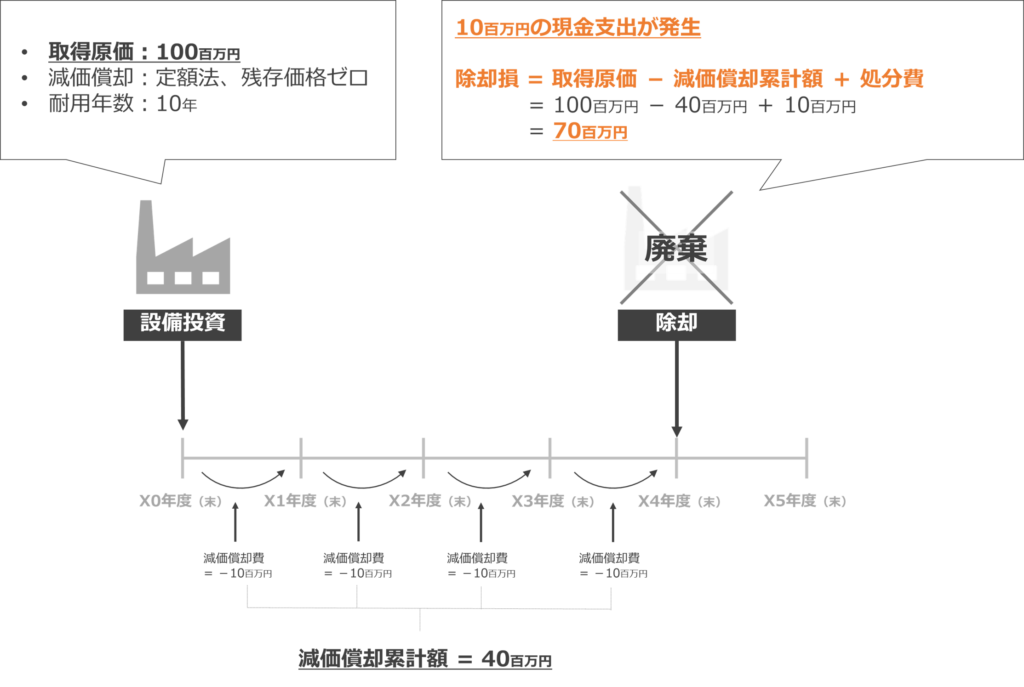

②廃棄コストがかかるケース

次に廃棄コストがかかるケースをみていきましょう。

ほんの少しだけ難しくなります。

[例題]

D社は、X1年度初めに取得原価100百万円(減価償却:定額法、残存価格ゼロ、耐用年数10年)の設備を取得した。

その後、従業員育成が成功し設備が不要となったため、4年間使用した後、第X5年度初めに当該設備を除却した。

処分には10百万円の支出が必要となった。

設備投資後のD社の毎年の予想収益・費用が下記のとき、各年度のCFを計算せよ。税率は40%とする。

- 売上 = 200百万円

- 費用(減価償却費以外) = 100百万円

従業員育成に成功したため、除却後も予想収益・費用は維持されるものとする。

なお、処分のための支出は第X5年度初めに、除却損の税金への影響は第X5年度末に生じるものとする。

まずは第X5年度の除却に伴う「除却損」を求めましょう。

今回は「処分に10百万円の支出が必要になった」とのことなので、

除却損 = 取得原価-減価償却累計額+処分費

= 100百万円 - 40百万円 + 10百万円

= 70百万円

となります。

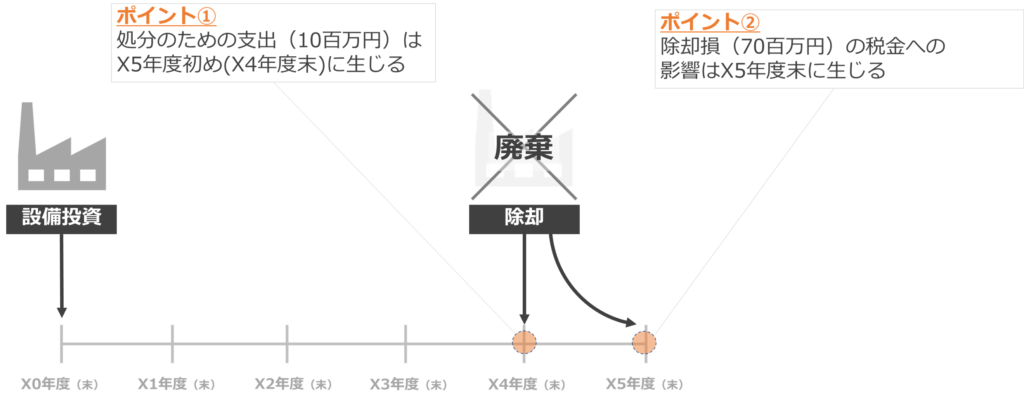

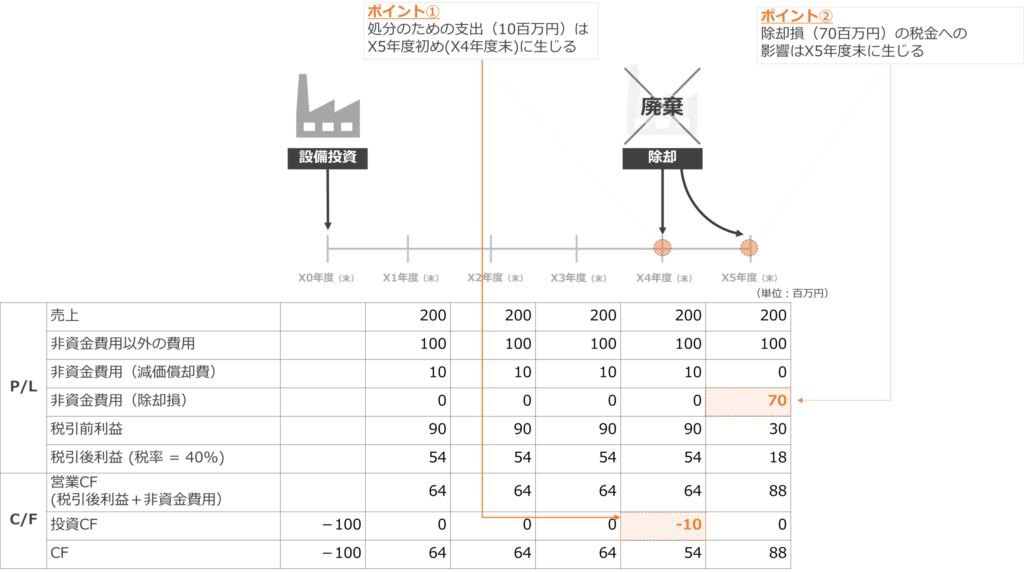

次に各期のCFを求める必要がありますが、この際ポイントになるのが

- 処分のための支出(10百万円)はX5年度初め(X4年度末)に生じる

- 除却損(70百万円)の税金への影響はX5年度に生じる

です。

この情報さえ取りこぼさず、冷静にCFを計算できれば正解は目の前です。

[解答]

- X0年度:-100百万円

- X1年度:64百万円

- X2年度:64百万円

- X3年度:64百万円

- X4年度:54百万円

- X5年度:88百万円

有形固定資産の除却時に現金支出を伴った費用(廃棄コスト)は「投資キャッシュフロー」に区分されます。

まとめ

本記事では、除却損とキャッシュフローへの影響について解説させて頂きました。

本記事が皆さまのお悩みにダイレクトにお答えできていれば嬉しいです。

もし、「この論点良く分かんない」「この論点もうちょっと深掘りして欲しい」みたいな要望があれば是非コメント下さい。

可能な限り解答させて頂きます。

それでは最後まで読んで頂きありがとうございました。

お世話になります。

除却費用が分からず拝読しておりました。

拝見していて不明な点がございまして、恐れ入りますがご教示頂けますと幸いです。

処分のための支出(10百万円)はX5年度初め(X4年度末)に生じる、とのことで、除却費用10万円を投資CFから差し引くのはどうしてなのでしょうか?X5年度に除却損にも10百万円が含まれるため、2重の支出に感じてしまいます。独学なので不勉強で恐れ入りますが、ご教示お願いいたします。

ムーさん、

コメント頂きありがとうございます!

ご質問頂いた点、私も受験生時代混乱したのを覚えております。。。

下記に解答させて頂きましたが、もし答えになっていなかった場合、お手数ですが教えて頂ければ幸いです。

①除却費用10万円を投資CFから差し引くのはどうしてなのでしょうか?

(回答)有形固定資産除却損は通常、「固定資産の簿価をB/Sから除却するだけ」の会計処理であり、非資金費用という位置づけのため「キャッシュの増減」はありません。

ただ、例外として、例えば固定資産の除却に伴い廃棄コスト(取り壊しの費用など)が発生する場合は「支出(キャッシュアウト」が発生します。

その場合は会計処理ルール上、「現金支出分のみ、投資キャッシュフローにおけるキャッシュアウトフロー(COF)」と見なします。

これは会計ルールのため、覚えるしかありません。。。

今回のケースにおいては現金支出分の10百万円はX5年度初めに生じる、という設問条件が与えられていたので10百万円のCOFをX5年度初めに認識します。

②X5年度末に10百万円が含まれていて、ダブルカウントに見える点について

(回答)X5年度末のP/L上の「非資金費用(除却損)」として計上されている70百万円はあくまで「非資金費用」という位置づけであり、節税効果(タックスシールド)を出すための損金算入額(現金支出を伴わない経費)にすぎません。

この70百万円は最終的に、税引後当期純利益の18百万円に足し戻されて

CF = 18百万円(当期純利益)+70百万円(非資金費用)=88百万円

になっているので、実は現金支出ではないのです。

従い、「X5年度末においての10百万円は支出ではなく、節税効果を見込むための損金算入であり、二重支出にはなっていない」が解答となります。

独学とのことで大変かと思いますが、他論点の内容に関しましてもご質問等ございましたらいつでもご連絡下さい。

ムーさんのご健闘をお祈りしております!

tomatsuさん

ご多用のところ、丁寧なご回答を頂きありがとうございます。

処分費(現金支出)は投資CFにCOFとして計上するルールであること、理解致しました。

お言葉に甘えまして重ねての質問で恐れ入りますが、事例Ⅳの平成29年度 第3問でまさに除却損が出てくるのですが、こちらは耐用年数経過後に新旧設備とも5百万円で処分し、支出および税金への影響がともにX5年度末に生じる、と設定されていますが、解説では非現金支出として除却損が計上、足し戻しされているものの、費用としては計上されておりません。

設問が新旧設備の差額CF算出なので無視できるのかもしれませんが、釈然としておりません。

(ちなみに参考書は同友館の全知識&ノウハウです。)

会計もこれまで仕事で関わったこともなく、独学で相談相手もいませんでしたので、こうやってアドバイス頂けるのは大変心強いです。

引き続き、ご教示よろしくお願いいたします。

長文失礼致しました。

ムーさん、

ありがとうございます!下記回答させて頂きます。

両ケースともにX5年度末の固定資産簿価は0円ですので、設問文に記載の「耐用年数経過後(5年後)の設備処分支出は、旧設備と新規設備ともに5百万円」で言う5百万円は処理コスト(実際に現金を支払って処理するコスト)、つまりCOFとなります。

今、事例IVの全知全ノウ(2019年改訂版Pg.167)の解説を見ましたが誤りが散見されましたので注意下さい。

(誤り1)損益計算の所でX5年度の除却損(5百万円)が非現金支出項目とされていること

→上述の通り、X5年度における5百万円は現金支出なので「非現金支出という区分でくくっているのは誤り」です。

一方、損益計算上の「費用」としてはきちんと計上されているので、税引き後利益である「①旧設備:88百万円」、「②新設備:116百万円」は結果として正しくなっております。

(誤り2)CF計算が間違っている[一方、差額キャッシュフローは合っている]

→ここからが問題です。CFの計算には、損益計算(P/L計算)上の「非資金費用」を税引き後利益に加える必要がありますが、全知全ノウの解説では上記の説明より現金支出であることが分かっている「5百万円」を加えてしまっております。

ケース②を見ると

全知全ノウ解説では、「116百万円(税引き後利益)+45百万円(非現金支出)=161百万円」となっておりますが、これは正しくは

「116百万円(税引き後利益)+40百万円(非現金支出)=156百万円」とするべきです。

繰り返しになりますが、X5年度末における除却損は「現金支出」だからです。

税引き後利益に加える非現金支出は減価償却費のみの40百万円とするのが正しいです。

ケース①についても同様です。

全知全ノウ解説では、「88百万円(税引き後利益)+15百万円(非現金支出)=103百万円」となっておりますが、これは正しくは

「88百万円(税引き後利益)+10百万円(非現金支出)=98百万円」です。

ムーさんおっしゃるように、結果は差額キャッシュフローで求められているので、合っておりますが、ここは細心の注意が必要ですね。

他にも何かございましたらいつでも連絡下さい!

tomatsuさん

ご回答頂きありがとうございます。

ここ数日に渡り疑問に思っていたので、とても助かりました。やはりテキスト側が間違っていたのですね。。。

独学だとセカンドオピニオンを頂く機会も全くないので、丁寧に解説頂けて、ありがたいです。

ご教示頂いた内容を基に除却損および意志決定会計の理解を深めたいと思います。

新たな疑問としては、営業CFの小計より上と下の計算で悩んでおります。(二次試験では未払や前受を含む計算までは出ないかもしれませんが。。。)ただ、立て続けにお手を煩わせるのも申し訳ないので、お時間許すときにご教示頂ければ幸いです。

またご質問させて頂くと思いますが、今後とも何卒宜しくお願い致します。

ムーさん、

ご丁寧にありがとうございます!そうおっしゃって頂けるとブログをやる励みになります(泣)

独学だとセカンドオピニオンを頂く機会も全くないので、

>そうですね。。。独学はそういう難しさがありますが、当ブログでよければ喜んでご支援させて頂きます。

意思決定会計問題の一部として問われるキャッシュフロー計算に関しましては前受や未払が関わることはないのですが、

キャッシュフロー計算書の作成問題では問われることになります。

こちら↓に解説しておりますので、もし何かご質問等ございましたらいつでも連絡頂ければ幸いです。

https://tomatsu-keiei.com/registered-management-consultant-cash-flow/

tomatsuさん

毎度迅速なご回答ありがとうございます。

また、キャッシュフロー計算書のリンクありがとうございます。そちらまで勉強が進んだ際に改めてリンクからご相談させて下さい。

ところで、繰り返しの質問で恐縮ですが、事例Ⅳの平成29年度 第3問で、新たに疑問が出て参りました。

設備処分支出5百万円が現金支出と理解し、タックスシールドの計算には入れるものの、CF計算で足し戻さない点は理解できたと存じます。

ただ、tomatsuさんの上記ご解説事例では、処分費10百万円を期初認識に基づき前年度の投資CFから差し引かれているとお見受けします。

これを踏まえたとき、事例Ⅳの平成29年度 第3問の設備処分支出5百万円は投資CFから差し引いていないのですが、その認識で正しいでしょうか?

つまり、期末認識なので、損益計算で費用として支出し、CF計算で足し戻さないので、投資CFで引く必要がない(期初の場合は、処分費もCFで足し戻すため、前年度の投資CFで引く)という理解で正しいでしょうか?

何度もしつこく恐れ入りますが、ご教示頂けますと幸いです。

ムーさん、

また、キャッシュフロー計算書のリンクありがとうございます。そちらまで勉強が進んだ際に改めてリンクからご相談させて下さい。

>承知しました!ぜひその際もよろしくお願い致します。

期末認識なので、損益計算で費用として支出し、CF計算で足し戻さないので、投資CFで引く必要がない(期初の場合は、処分費もCFで足し戻すため、前年度の投資CFで引く)

>その通りです!X5年末では「5百万円」をP/L計算の「現金費用」としているので、改めて投資CFで引かなくて良いのです。引いてしまった場合はダブルカウントになってしまいます。

一方、期初に現金支出が発生する場合は期初の支出時には投資COFとし、期末のP/L計算では「非現金費用」として扱います。

ご多用のところ何度も丁寧なご回答ありがとうございます。また、本件の除却費用の理解が適切であったと理解でき安心しました。

今朝も事例1の過去問で観点を外した回答を書いてしまい残念な気持ちでしたが、事例4を強化しつつ、他事例も観点を押さえられるようにしたいと思います。

今後も頻繁にご相談させて頂くかもしれませんが、ご面倒、ご無理のない範囲でご教示頂けますと幸いです。

引き続き宜しくお願い致します。

ムーさん

ご丁寧にありがとうございます!

事例1は題意を捉えるのが特に難しく、与件文の情報が少ないので知識で補間する必要があり、私も最後まで苦手でした。

他の事例につきましても、不明点などあれば分かる範囲でお答えさせて頂きますので遠慮なくコメント下さい。

引き続きよろしくお願い致します。

tomatsuさん

立て続けの質問となり恐れ入ります。

NPVの問題で、在庫などの資産を投資CFで足す必要があるのかどうかご教示頂けませんでしょうか。

具体的には、平成27年事例4第3問で、プロジェクトZ,Eともに在庫などの投資が第X3期に発生していて、例によって全知識全ノウハウでは、第X5期にCFに在庫など投資を足して算出しています。(P172)

対して、ネット等で他の回答を見ると、プロジェクトEの売却価額は足してCFを算出しているものの、在庫などの投資まで足している解答は見受けられませんでした。

どちらの方がより正確なのか、ご見解をお聞かせ頂けますと幸いです。

何度も質問してしまい恐れ入りますが、何卒宜しくお願いいたします。

ムーさん

ご質問頂き誠にありがとうございます。在庫の売却価値を考慮するか否か、大変もやもやしますよね。

本件については、予備校・テキストによっても見解が分かれますが個人的な見解を述べさせて頂きます。

設備投資に関わる意思決定会計は、投資案の始点から終点までの全期間を対象にした全体損益計算ですので、

終点に在庫を売却することによってキャッシュが得られると仮定できます(つまり最終年度に投資CFとして足し戻す)。

最終年度における在庫価値が分からないじゃないか?との反論もありますが、在庫という性質上、取得時との簿価と変化がないと仮定することができます。

なので、私は問題文において「在庫は売却しない」と明言されていない限り、最終年度において投資CFに足し戻す全知全ノウと同じスタンスでおりました。

ちなみに、いずれのスタンスを取ったとしても何かしらの仮定が必要となりますので、やはり出題者の詰めが甘い問題と言わざるを得ないですね。

私は「足し戻す」というスタンスでおりましたが、足し戻さなかったとしても×にはならないのではないか?と推測しています。

tomatsuさん

ご多用のところご回答ありがとうございます。

設問中に言及がなければ、在庫などの投資は簿価で足し戻すことがベターと理解しました。

本番で漏れなく対応できるか、今時点では不安が残りますが何度か問題を解いて慣れていきたいと思います。

いつも丁寧な御回答ありがとうございます。

tomatsuさん

いつもお世話になっております。

新たに疑問が出てきたのですが、事例4の平成24年度第1問(設問3)で、他のNPV問題と異なり、差額FCFを求める必要があると解説されています。(2019全知識全ノウハウのP187)

なぜ他同様に営業利益から税引き後利益を出し、減価償却を出して営業活動CFを出して賞味現在価値を出すやり方ではいけないのでしょうか?(どうして今年度との差額FCF)とする必要があるのでしょうか?

他年度との違いがわかりません。

ご多用のところ恐れ入りますが、ご教示頂けますと幸いです。

ムーさん

いつもコメント頂き誠にありがとうございます!

設問文の指示には「差額FCFを用いて」という制約がありませんので、ムーさんのおっしゃる通りのやり方でOKと思います。

すなわち、(1)改修案ケースのNPVと(2)現状維持ケースのNPVを出して、改修案のNPVが大きければ「この投資は投資に値する」という結論に至る、というやり方です。

一方、それぞれのケースのNPVを出す方法では計算手順が増え、手間がかかります。

なので、もし余裕があれば全知全ノウのように差額FCFを用いて「NPV>0」であれば投資、「NPV<0」であれば投資しない、

という手法で投資評価を行う方法も習得できると良いと思います。

tomatsuさん

立て続けに恐れ入ります。

例によってご質問ですが、事例4平成28年第2問(2019全知識全ノウハウp214)にて、土地の当初投資時点の金額と現在価値を出すことが求められていますが、その解答が「-320百万円」となっています。

これがどうして「-」を付ける必要があるのか分かりません。土地へ投資した額が「投資額」で、土地の現在の価値が現在価値なのだとしたら、「+320百万円」ではないのか?と感じます。

キャッシュフローを聞かれているのなら、COFなのでマイナスでも納得できるのですが。。。

質問ばかり恐れ入りますが、ご教示頂けますと幸いです。

ムーさん、

コメントありがとうございます!本当にブログを続ける励みになりますので感謝の気持ちでいっぱいです。

さて、本件、本文を何度も読み直しましたが、私もムーさんのおっしゃる結論に至りました。

設問文の指示は「土地の現在価値を出すこと」ですので、マイナスが付くのはおかしく、正しくは「320百万円」であると思います。

すこし気持ちが悪いですが、これは全知全ノウの誤りと認識して頂ければと思います。

他にもご質問等あればご遠慮なくよろしくお願い致します!

tomatsuさま

横やりで失礼致します。

h29年問3(1)の除却損が全く腹落ちせずにネット検索して当ページに辿りついた者です。

今までの除却損の解説で一番分かりやすく理解できました。ありがとうございます。

当方も独学でタックの過去問解説で理解できない箇所があるために一つ質問させてください。

h29年問3(1)で当ページの解説の考え方だと旧機械の帳簿価格は直接法と言うことになると思いますが、これは旧機械の導入時期や経過年数が設問になく、減価償却累計額が算出できないことから直接法で処理するという考え方でよろしいのでしょうか?

ご教授いただけたら幸いです。

何卒宜しくお願い致します。

こはさん

コメント頂き誠にありがとうございます!

H29第3問は与件文が複雑で状況の理解・解釈に時間がかかりますよね。

こはさんがおっしゃる通り、本問の場合、旧設備について与えられている情報は「『残存』耐用年数」であり、

導入時期が分からないため、「帳簿価格50百万円」は「初期投資額ではなくX1年度初め時点での簿価」と捉えることになります。

つまり、こはさんがおっしゃる通り、直接法での処理となります。

他にもご質問等ございましたらいつでもコメント頂ければ幸いです。

何卒よろしくお願い致します。

tomatsuさま

ご教授いただきありがとうございます。

『残存』の意味を全く意識せずに読み飛ばしておりました。

また何かありましたら質問させていただくかもしれません、その際はよろしくお願い致します。

tomatsuさん

いつも丁寧な御回答を頂きありがとうございます。

質問ばかりで辟易されていないか心配ですが、回答頂けると多面的に捉えることができるため、私としては大変助かります。

さて、事例4の平成24年度第1問(設問3)については、投資実行時のFCFからNPVを算出し、現状維持ケースのNPVを別々に算出しても良いと理解しました。

現状維持のケースはそもそも営業損失なので、投資実行時のNPVがプラスならそっちだけ計算して投資案を採用しても良いのではと考えておりました。

また、事例4平成28年第2問についても、土地の投資額がプラスで問題ないとのご意見で安心しました。「ふぞろい」を見ても多くの受験者が投資額を-320百万円と解答していて正解扱いになっているので、投資した額はマイナス表記にしなければいけないのかと悩んでいました。

今後も色々とご質問させて頂くと思いますが、何卒宜しくお願いいたします。

tomatsuさま

お世話になります。

H26-問2-設問1(a)の問題で再び混乱してしまいまして、

ご教授いただきたいです。

H26-問2-設問1(a)では税引後CFに除却損に税率を掛けた800を

加算した5000が解答となっているのに対し

上記①の例題では営業CFを求める際に除却損がそのまま加算されて

おりますがこれは何が異なるためなのでしょうか?

初歩的な論点で大変恐縮ですが何卒よろしくお願い致します。

こはさん、

コメントありがとうございます!ブログ継続の励みになりますので嬉しいです。

さて、本件の混乱の原因は、おそらく営業キャッシュフロー起点で計算されたためと思います。

税引後CFの計算法は下記の二つに大別されます。

①当期純利益起点

税引後CF=当期純利益+非資金費用

=当期純利益+減価償却費+除却損

②営業利益起点

税引後CF=営業利益(1-税率)+減価償却費+除却損によるタックスシールド

=営業利益(1-税率)+減価償却費+除却損(税率)

②の場合に税率を掛ける理由は、除却損が営業利益以下の特別損失に相当し、そのまま加算してしまうと税の効果が反映されないためです。

私は① or ②で混乱するのを避けるために常に①の当期純利益起点でCF計算するようにしておりました。

上記で答えになっていますでしょうか?

他にもご質問等ございましたらいつでも連絡下さい!

tomatsuさま

回答ありがとうございます。理解できました。

H26-問2-設問1(a)でいうと、①当期純利益起点ですと、

営業利益2000-除却損2000=税引前当期純利益0

利益0のため税金無しのため当期純利益も0

よって0+2000+3000=5000 ということですね?

①②二つの方法で覚えておけば検算時にも使えそうですね。

おかげ様で除却損という単語の苦手意識が減った気がします。

非常に助かりました。ありがとうございます。

また何かあった際はよろしくお願い申し上げます。

tomatsu様

独学生で事例4NPVが分からないものの、

相談相手がおらず困っていたところ、

当サイトにたどり着きました。

H29第三問除却損が分からなかったのですが

当問題では期初に支出発生(資金費用)、

期末に税金影響とのことですので、

実際に費用が発生するX1年度始めに、

処分費用10百万円を投資CFとして引き算し(△200+△10)、

X1年度末に処分費用は非資金費用として、節税効果を考慮する、

X5年度末は実際に10百万円の処分費用が発生するため、非資金費用による節税効果は考慮しないと理解しました(あっておりますでしょうか。)

また例えばこの問題が、

新設備処分費用が発生しないとなった場合、

機会費用の発生は考慮必要なのでしょうか。

(機会費用という言葉を最近聞くのですが、

いまいち何なのかわからず、

考慮するべきなのか混乱しております)

それとも何も考えずに、

普通に計算して差分を出すだけで良いのでしょうか。

お手数をおかけしますが、何卒よろしくお願いいたします。

しょう様、

コメント頂きありがとうございます!ブログ継続の励みになりますので、大変ありがたいです。

ただいま出張中で中々対応できないのですが、戻り次第(明日または明後日ごろ)頂いたご質問に解答させて頂きます。

試験前の時期に対応が遅れて誠に恐縮ですが、何卒よろしくお願いします。

Tomatsu

しょう様、

改めましてコメント頂きありがとうございました!以下回答させて頂きましたのでご確認ください。

・X1年度末に処分費用は非資金費用として、節税効果を考慮する、

>その通りです!

・X5年度末は実際に10百万円の処分費用が発生するため、非資金費用による節税効果は考慮しないと理解しました(あっておりますでしょうか。)

>仰る通り、X5年度末には5百万円(10百万円はタイプミスでしょうか?)の処分費用が発生しますので、「非資金費用」ではなく「実際に外に出ていく費用」として、税引前利益を計算します。

非資金費用であれば、税引後利益を計算後足し戻しますが、今回は「実際に外に出ていく費用」として扱いますので、足し戻しはしなくてOKです。

・新設備処分費用が発生しないとなった場合、

機会費用の発生は考慮必要なのでしょうか。

それとも何も考えずに、

普通に計算して差分を出すだけで良いのでしょうか。

>新設処分費用が発生しない場合は、除却損の部分をゼロとし、そのまま計算すればOKです。

・機会費用について

>機会費用とは、数ある選択肢の中から最も利益を出すオプションとそれ以外のオプションの利益の差額を指します。

これだと良くわからないので、こちらのリンク(https://imidas.jp/ichisenkin/g02_ichisenkin/?article_id=a-51-027-11-03-g204)から例を出します。

—引用—-

機会費用の考え方は、様々な場面に応用できる。

ある学生が日給5000円のアルバイトを休み、1500円を払って映画を見たとする。

この場合の学生の持ち出し分は、映画代1500円に、アルバイトを休んだことによる機会費用5000円を加えた6500円となる。

したがって、6500円分の価値がないと、その映画を見るべきではない、ということになるわけだ。

———–

この例の場合、「映画を観ること=6500円以上の価値がある」と判断すれば「映画を観ることが正しい選択肢」になりますし、

それ以下であればアルバイトをすること(あるいはアルバイトを休んで5000円以上の満足度を得る行動を取ること)が正しい選択肢となります。

ではH29の問題に置き換えるとどうでしょうか?

この問題では「旧設備を継続利用するケース」「新設備に更新するケース」の二ケースの「差額キャッシュフローの計算のみ」が求められています。

「旧設備を継続利用するケース」、あるいは「新設備に更新するケース」にキャッシュフロー以外の部分で「定性価値」があれば機会費用の計算に考慮するべきですが、

今回の問題ではそこまで問われていませんので、ストレートな財務・会計問題として扱うのでOKとなります。

以上、解答になってましたでしょうか?

少しでもしょうさんのお役に立っていれば幸いです。

他にもご質問等ございましたら遠慮なくコメント下さい。

よろしくお願い致します。

tomatsu様

詳細にご返答いただき感謝いたします。

◆H29の問題について

>仰る通り、X5年度末には5百万円(10百万円はタイプミスでしょうか?)の処分費用が発生しますので、「非資金費用」ではなく「実際に外に出ていく費用」として、税引前利益を計算します。

→タイプミスです、すみません。

すなわち処分費用は資金費用として、費用(支出)に含める、すなわちX5年度末であれば

旧設備利用 費用380+5 非資金10

新設備取替 費用370+5 非資金40

とすればよい、ということですね。

◆機会費用について

イメージ湧きました、ありがとうございます。

「旧設備を継続利用するケース」、あるいは「新設備に更新するケース」にキャッシュフロー以外の部分で「定性価値」があれば機会費用の計算に考慮するべきですが、

→定性価値とは何でしょうか。

どういったケースで、機会費用を算出、考慮すべきなのでしょうか。

今回の問題ではそこまで問われていませんので、ストレートな財務・会計問題として扱うのでOKとなります。

→仮に、X5年度末に新設備処分費用は発生せず、旧設備処分費用5百万円は発生するといった不平等な条件な場合、

①差額キャッシュフロー(相対評価)から計算する場合

機会費用の考え方から、

新設備投資をした場合に、旧設備を継続利用していた場合にかかってたはずの処分費用5百万円が発生しないので、差額キャッシュフローにキャッシュインフロー5百万円を加味する。

②シンプルに、旧設備継続利用のキャッシュフローと新設備取替のキャッシュフロー

を別々に算出し、その差額から求める場合

相対比較ではないため、機会費用云々は考える必要がなく、

通常通りの計算でOK、

すなわち旧設備継続利用では処分費用を考慮して計算、新設備取替では考慮せずに計算し、その差額を求める

こんなイメージでしょうか。

間違いがあれな指摘いただけると、大変助かります。

お手数をおかけしますが、何卒よろしくお願いいたします。

しょう様、

返信が遅くなり大変申し訳ございませんでした。

■すなわち処分費用は資金費用として、費用(支出)に含める、すなわちX5年度末であれば

旧設備利用 費用380+5 非資金10

新設備取替 費用370+5 非資金40

とすればよい、ということですね。

>おっしゃる通りです。

■定性価値とは何でしょうか。

>定性価値とは「基準が定量的ではなく、あいまいな価値」という意味で使いましたが、簡単にいうと「会計学上計上できない価値」と考えて頂ければと思います。

試験の特性上、客観的に評価できない価値に関する出題は無いかと思いますので「機会費用」という考え方は一旦忘れて頂いて差し支えないかと思います。

■①差額キャッシュフロー(相対評価)から計算する場合

機会費用の考え方から、

新設備投資をした場合に、旧設備を継続利用していた場合にかかってたはずの処分費用5百万円が発生しないので、差額キャッシュフローにキャッシュインフロー5百万円を加味する。

②シンプルに、旧設備継続利用のキャッシュフローと新設備取替のキャッシュフロー

を別々に算出し、その差額から求める場合

相対比較ではないため、機会費用云々は考える必要がなく、

通常通りの計算でOK、

すなわち旧設備継続利用では処分費用を考慮して計算、新設備取替では考慮せずに計算し、その差額を求める

こんなイメージでしょうか。

>①と②のいずれのやり方で解いても正解にたどり着けるかと思います。これは旧設備の処分費に5百万円という定量的な費用が生じるためです。

直接的な回答になっておらず大変恐縮ですが、何卒よろしくお願い致します。

少しでもしょう様のお役にたっていれば幸いです。

tomatsu様

お忙しいところ、詳細にご返答いただき誠にありがとうございます。

機会費用については一旦忘れて、

試験では通常通りキャッシュフローを計算すればよいとのことですね。

承知いたしました。

独学では自分の考えが正しいのか分からず不安だったのですが、

tomatsu様にご確認いただけたおかげで、

以前よりは自信を持ってNPVの問題に臨めそうです。

残り2週間切りましたが、最後まで走りきります。

本当にありがとうございました。

小吹

tomatsu様

ご連絡ありがとうございます。

お忙しい時期に申し訳ございません。

お手数をおかけしますが、何卒よろしくお願いいたします。

tomatsu様

いつもブログ拝見しております。大変分かりやすく、勉強になります。

意思決定会計で一点教えて頂きたい事があります。

私はよく、税引前利益処分がマイナスとなった時、欠損金の繰越控除(節税効果)を考慮すべきかどうか悩みます。

具体的にどのような与件や設問の場合、考慮すべきなのか、または考慮すべきではないのか、コツがあれば教えて頂けないでしょうか?

よろしくお願いいたします。

みや様

コメント頂き誠にありがとうございます!ブログもご覧頂いているとのことで大変励みになりますm(_ _)m

繰越控除もそうですが、節税効果を見込むべきか否かという点、悩みますよね。

あくまで私のスタンスですが、「繰越控除を考慮すべきか否か?」というご質問に対しては「基本的に考慮しない」が回答になります。

一方、与件文に「欠損金控除を考慮すること」と特別に明記されていた場合は、翌年以降の税引後利益の計算に使用するべきかと思います。

ちなみに私がこれまで取り組んだ過去問で繰越控除の論点が出たためしはありませんので、今後も出る可能性は低いと思いますが、

上記スタンスで考えておけば万が一出てきた際にスムーズに対応できるかと思います。

以上で回答になっていますでしょうか?お役に立っていれば幸いです。追加のご質問等あればいつでもコメント下さい。応援しております!

Tomatsu

tomatsu様

ご回答ありがとうございます、大変参考になります。現在価値計算の際に、節税効果を見込むかどうかで結果が変わるため、とても悩んでおりました。

また不明点ありましたら、よろしくお願いいたします。

いつも拝見しております。不明点があり質問させて頂きます。宜しくお願い致します。上記の図2のケース(除去費用がある場合)に、第5期首(第4期末)に除却していますが、その場合、第4期末に仕訳で借方除却損70 貸方機械60現金10となり、除去損が第4期末に発生する事になり、第4期末のPLで特別損失70が計上され、営業CF求めるにあたり70を足し戻す修正するように考えてしまいます。第5期末に第5期のPLの特別損失70を修正してるなら第5期のBSで除却損の仕訳をし、投資CF-10が計上されると考えてしまいます。PL計上の損失時期の発生第5期末で、BS計上の現金の支出10は第5期首(第4期末)になって、第4期末の投資CF が-10になるのがわかりません。BSの仕訳とPLの仕訳の期が1期間ズレてるように考えてしまいます。上記の除去費用ありの図なら第5期末の投資CFが-10で営業CF88と投資CF-10合わせたCFが78となるように思います。勉強不足ですいません教えて頂きたいです。宜しくお願い致します。

ごんた様

コメント頂きありがとうございます。ブログ継続の励みになりますので大変ありがたいです。

正直、事例IVから離れて数年経っておりまして、トンチンカンな回答になってしまう恐れがありますが、その前提をご理解いただいた上で読んで頂けますと幸いです。

この手の意思決定会計を解く際に、まず重視すべきは問題文の制約と考えております。

このブログのケース②問題は、H29事例IV問題3をデフォルメして作ったものですが、H29の問題には明確に「処分費用はX1年度初めに認識」 「旧設備の除却損の税金への影響はX1年度末に生じるものとする」という制約が記載されています。

なので、この問題を解く際に重視すべきは、この制約条件を素直に受け止め、前者を考慮して「キャッシュはX1年度初めに減るんだな〜」、そして後者を考慮して「X1年度末のPL上で特損を計上する」と考えることと思います。

これをブログのケース②問題文に置き換えますと、「処分のための支出は第X5年度初めに生じる」 「除却損の税金への影響は第X5年度末に生じる」 という制約がありますので、これを受けて、

COFはX5年度初め(X4年度末)に生じる、そして除却損(70)の税金への影響(PLへの計上タイミング)はX5年度末とすべきです。

なお、BSを考慮して全体像を理解するのは良いことと思いますが、こと診断士試験の意思決定会計においては問題文の前提条件がしっかり記載されていないので、不明確な部分が多く、個人的にはBSはあまり意識せずシンプルに考えられた方が得策かと思います。

以上、ご回答になっていれば幸いです。

トーマツ様

いつもブログ拝見しており、色々参考にさせて頂いております。今回、平成28年事例Ⅳ第2問設問(2)②で、税引後キャッシュフローの増加分について、分からないことがあり、質問させて頂きます。

毎年の営業CF増加分をAと置くと、解説では、Ax4.2124×0.9434≧320+443-226-264 → A≧68.69…

A=69となっております。

私は建物と備品の毎年の減価償却費19百万円を足し合わせて、(A+19)x4.2124×0.9434≧320+443-226-264

→ A≧49.622…となり、A=50となりました。

営業CFで、投資の効果を確認するにも関わらず、なぜ税引後CFに減価償却を足して、計算しないのでしょうか?

質問の仕方が悪くて申し訳ございませんが、ご教示頂けますと幸いです。

トリプルスリー様

コメント頂き誠にありがとうございます!ブログ継続の励みになりますので、本当に嬉しいです。

こちら少し混乱してしまうかもしれませんが、本設問で求められているのは「税引後キャッシュフロー」の増加分です。

税引後キャッシュフローには、既に減価償却費が含まれておりますので、69から19を引かなくても良いという回答になります。

税引後キャッシュフロー=減価償却費+税引後利益

今回の設問で求められるのが「税引後利益の増加分」であれば50が回答になるかと思います!

以上、回答になっていますと幸いです!試験頑張ってください!

トーマツ様

早速のご返信ありがとうございます。

税引後利益と税引後キャッシュフローが頭の中で混在しておりました。ご説明頂いた内容で、理解出来、頭の中も整理出来ました。本当にありがとうございました。

独学で勉強しているので、また相談させて頂くことがあるかもしれませんが、よろしくお願い致します。

Tomatsu様

ブログ大変参考になります。

ありがとうございます!

本問の初期投資のタイミングについての質問ですが、

問題文では「投資はx1年度初めに」とありますが、解説の時系列では投資のタイミングがX0年度となっております。

質問①この手の問題は、x1年度期初=X0年度末と考えて良いのでしょうか?

質問の背景ですが、x1年度期初に投資したと考えた場合X1年末のCFを求める際に投資CFでー100が必要になるのでは?と考えてしまったからです。

質問②また、問題文で各年度のCFを求めよ、と出た場合各年度末との理解で良いのでしょうか?それともPLのように一会計期間を指すのでしょうか?

お手隙で構いませんのでご回答頂けますと幸いです。

まめこ様、

コメント頂き誠にありがとうございます!ブログ継続の励みになりますので嬉しいです!

頂いたご質問、下記の通りご質問に回答させていただきます。

ご質問①

事例IVの問題においては、基本的に 「x1年度期初=X0年度末」 と考えて頂いてOKです。

一方、「事例IVの計算問題」においては、x1年期初に発生した投資はx1年末のキャッシュアウトフローに計上すべきではありません。なぜなら、x1年期初はx1年末の1年前に発生しているものであり、その分の時間価値を考慮する必要があるからです。

ご質問②

これはなかなか難しい問題ですね。制度会計上、キャッシュフローとは、ある会計年度の期初から期末までのキャッシュの増減を算定したものです。なので、各年度のキャッシュフローを求めよと記載がある場合、問題文で特別な指示がない限り、基本的には(各年度の期初から)その年度の期末までにおけるキャッシュ増減を計算すべきです。一方、事例IVにおいては、問題文によって「キャッシュフロー」が何を示しているのかがわからない場合もあるので、気をつけて問題文の指示に従う必要があります。例えばH29事例IV第3問設問1においては、各年度のキャッシュフローを求めさせられますが、こちらでは「x1年度初め」のキャッシュフローと「x1年度末」のキャッシュフローを回答する必要があります。ただ、このような特別な状況においては、問題文で細かな指示がありますので、「その内容に答えているか?」を自問いただければと思います。

診断士試験から離れて時間が経っており、もしかしたら的外れなアドバイスになっているかもしれませんが、お役に立てていれば幸いです。

試験対策応援しております!

ご返信有難うございます!

質問に丁寧に答えていただき、とてもクリアになりました!

まず①の基礎の部分はキャッシュフローの発生について時系列を意識するようにし、現価計数がずれないように注意します。

②については、例で出していただいた問題も解いたことがあり、若干混乱しておりましたがこちらはイレギュラーということで認識して、基本的には書かれたことに答えるように、の意識で解くようにします。

有難うございました☺️